МИНСК, 30 марта – ПраймПресс. Министерство экономики Беларуси 12 марта приняло постановление №4 «О расчетных балансовых показателях прогноза социально-экономического развития Республики Беларусь на 2021 г». Данный документ был принят во исполнение положений постановления Совмина от 17 февраля 2021 г №93-дсп «О социально-экономическом развитии Республики Беларусь на 2021 г».

Постановление правительства имеет гриф «для служебного пользования», его текст недоступен для широкого круга пользователей и не будет официально опубликован. В связи с этим все дальнейшие отсылки на официальные прогнозы о развитии промышленности в 2021 г даются исходя из содержания постановления Минэкономики №4.

Согласно прогнозу Минэкономики, за 2021 г валовая добавленная стоимость в горнодобывающей промышленности сохранится на уровне 2020 г, в обрабатывающей промышленности увеличится на 3,1%, в энергетике возрастет на 3,7%.

Существует и поквартальная разбивка официального прогноза. В I квартале добавленная стоимость в горнодобывающей промышленности должна остаться на уровне прошлого года, в обрабатывающей промышленности – вырасти на 4,1%, в энергетике – увеличиться на 4,7%.

В целом официальный прогноз предусматривает затухающую динамику роста добавленной стоимости в энергетике и обрабатывающей промышленности и стабильность индексных показателей в горнодобывающей.

Рост в текущем году планируется к низкой базе 2020 г. По оценкам Белстата, за 2020 г добавленная стоимость в горнодобывающей промышленности в сопоставимых ценах сократилась на 2,2%, в обрабатывающей – выросла на 0,1%, в энергетике – упала на 3,8%.

Если сравнивать докризисный 2019 г и 2021 г, то по расчетам Минэкономики в горнодобывающей промышленности сохранится отставание по добавленной стоимости, в энергетике планируется выход на отметки 2019 г, а в обрабатывающей промышленности – превышение показателей 2019-2020 гг.

По мнению властей, драйверами в обрабатывающей промышленности должны выступить нефтепереработка и производство машин и оборудования. На 2021 г по нефтепереработке заложено увеличение производства на 10,2%, в машиностроении – на 9,0%.

Стоит отметить, что в минувшем году обе указанных отрасли показали слабые производственные результаты. За 2020 г выпуск промышленной продукции в нефтепереработке сократился на 10,8%, в машиностроении – на 8,9%. Таким образом, Минэкономики рассчитывает на восстановительный рост в данных отраслях. По оценкам чиновников, уровень выпуска в 2019 г если и будет превзойден, то незначительно.

Также стоит иметь в виду, что в 2019 г производство продукции в нефтепереработке сократилось на 5,2%, в машиностроении – на 7,4%. На показатели нефтепереработки в 2019 г негативно повлиял инцидент с загрязнением магистрального трубопровода «Дружба», в 2020 г – дефицит российского сырья в январе-марте и падение цен на нефтепродукты. Падение выпуска в машиностроении в 2019-2020 гг обусловило снижение производства карьерных самосвалов (БЕЛАЗ) и тракторов (МТЗ).

Как следствие, нефтепереработка и машиностроение в сценарии властей за 2021 г лишь отыграют часть падения за минувшие годы.

В 2020 г лучшую динамику выпуска показали деревообработка и целлюлозно-бумажная промышленность (+14,7%), фармацевтическая отрасль (+10,1%) и производство транспортных средств и оборудования (+5%). В первом случае были запущены на большую мощность важнейшие производства после модернизации (Светлогорский ЦКК), во втором на выпуск повлияла эпидемия коронавируса, в третьем – увеличение производства автобусов и легковых автомобилей.

В 2021 г власти рассчитывают на сохранение роста в данных отраслях. В деревообработке продолжится выход на 100%-ую мощность на Светлогорском ЦКК, что даст +2,9% в целом по подсекции, фармацевтику поддержит новая волна эпидемии (+4,5%), у производителей транспорта ожидается рост выпуска по большинству валообразующих позиций.

Примечательно, что довольно сдержан официальный прогноз в производстве химических продуктов. За 2020 г выпуск в данной отрасли сократился на 0,9% после падения на 1,2% в 2019 г.

На 2021 г чиновники заложили снижение производства в химпроме на 0,2%, хотя в I квартале ожидается рост на 13,1%. Данная динамика объяснима, если вспомнить, что валообразующей организацией отрасли является Беларуськалий.

В начале 2020 г Белорусская калийная компания (БКК) не имела подписанных контрактов с крупнейшими покупателями в Индии и Китае. Цены на калийные удобрения были ниже, чем в 2021 г.

29 января БКК объявила о подписании нового годового контракта на поставку 800 тыс тонн калийных удобрений на индийский рынок по цене 247 долл/т на условиях CFR. Предыдущий контракт с индийской IPL был подписан в мае 2020 г по цене 230 долл/т.

10 февраля БКК был подписан контракт с консорциумом китайских покупателей, цена также составила 247 долл/т. Сравните: 30 апреля 2020 г БКК сообщила о заключении контракта с Китаем по цене 220 долл/т.

По мере повышения базы сравнения к концу 2021 г власти ожидают постепенное ухудшение динамики выпуска в химпроме. Согласно расчетам Минэкономики, производство в отрасли будет стагнировать третий год подряд.

За 2020 г выпуск в металлургической отрасли сократился на 9,1%. Однако на 2021 г власти закладывают повышение производства лишь на 1,5%. Следовательно, возврата к докризисным объемам не произойдет и в этой важнейшей подсекции.

Валообразующее предприятие данной отрасли – Белорусский металлургический завод (Жлобин, Гомельская область). В январе-феврале 2021 г БМЗ была оказана масштабная господдержка, ее общая сумма за указанный период могла превысить 1,7 млрд долл. Частично БМЗ помогли бюджетными ресурсами (резко вырос внутренний госдолг), частично – за счет банков-кредиторов (в основном госбанки).

Первый квартал складывается удачно для промышленности

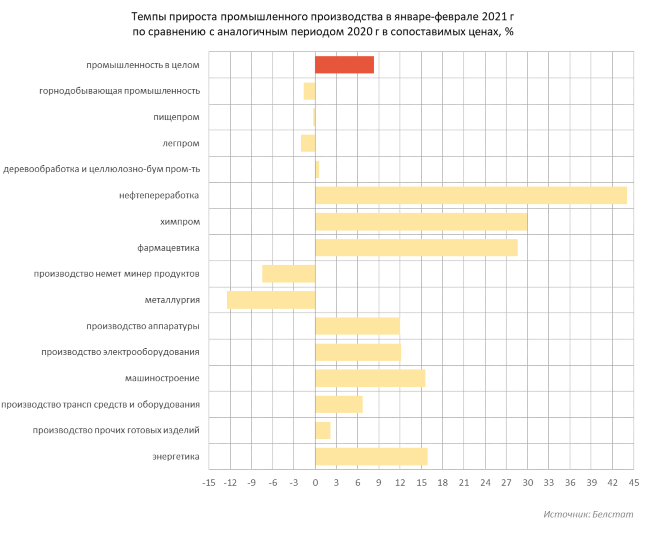

По оперативным данным Белстата, за январь-февраль 2021 г промышленное производство увеличилось на 8,3% к уровню аналогичного периода 2020 г (см. диаграмму 1). Основной вклад в рост выпуска внесли нефтепереработка, химпром и энергетика. Показатели нефтепереработки определяют Нафтан и Мозырский НПЗ, химпрома – Беларуськалий, энергетики – система Белэнерго.

В случае с энергетикой стоит упомянуть об эффекте более холодной зимы на фоне аномально теплой в 2020 г, а также о запуске первого энергоблока Белорусской АЭС в режиме опытно-промышленной эксплуатации. Все это привело к увеличению выработки тепловой и электрической энергии зимой 2021 г.

Диаграмма 1.

Фактические индексы выпуска в нефтепереработке, химпроме и энергетике за два месяца оказались в 3-5 раз выше, чем прогнозные на I квартал. В основном это и привело к тому, что в январе-феврале 2021 г промышленное производство в целом выросло на 8,3% против прогнозных 3,9% за 3 месяца. Можно ожидать, что январь-март сложится для промышленности более удачно, чем оценивали в Минэкономики.

По нашим расчетам, в январе-феврале 2021 г до 90% прироста промышленного производства в Беларуси обеспечили единичные крупные предприятия. Их влияние на выпуск в промышленности можно оценить по таблице 1.

В порядке убывания значимости влияния на прирост промышленной продукции в стране выделяются нефтепереработка Гомельской и Витебской областей (Мозырский НПЗ и Нафтан), химпром Минской области (Беларуськалий), энергосектор Гродненской области (Белорусская АЭС), машиностроение Минской области (БЕЛАЗ), химпром Витебской области (Полимир), машиностроение Гомельской области (Гомсельмаш).

В названных случаях сильное позитивное влияние на совокупный выпуск обеспечивается сочетанием высоких темпов роста к 2020 г и размерами самих производств. В прочих ситуациях положительный эффект ниже и распылен между большим количеством валообразующих предприятий.

Таблица 1. Приросты производства в сопоставимых ценах за январь-февраль 2021 г по сравнению с аналогичным периодом 2020 г, %

|

|

Брестская область |

Витебская область |

Гомельская область |

Гродненская область |

Минская область |

Могилевская область |

Минск |

|---|---|---|---|---|---|---|---|

|

промышленность в целом |

3,8 |

4,8 |

13,0 |

17,8 |

21,8 |

6,3 |

-1,9 |

|

горнодобывающая промышленность |

-32,5 |

-5,3 |

-0,7 |

-36,6 |

134,3 |

-34,6 |

-62,4 |

|

пищепром |

5,4 |

-1,2 |

-0,7 |

1,5 |

-7,7 |

-2,3 |

-0,6 |

|

легпром |

4,5 |

-4,7 |

-5,8 |

-7,8 |

4,2 |

16,0 |

-13,6 |

|

деревообработка и целлюлозно-бум пром-ть |

5,5 |

2,9 |

1,7 |

-5,8 |

-3,6 |

30,3 |

-4,4 |

|

нефтепереработка |

32,0 |

27,2 |

59,0 |

61,9 |

-1,3 |

16,4 |

-2,0 |

|

химпром |

8,8 |

40,0 |

12,3 |

2,7 |

50,5 |

21,2 |

-21,0 |

|

фармацевтика |

11,3 |

3,0 |

-25,4 |

96,6 |

30,5 |

-19,8 |

33,1 |

|

производство немет минер продуктов |

-7,7 |

-22,8 |

-5,7 |

-11,0 |

-4,9 |

5,5 |

-19,5 |

|

металлургия |

1,5 |

-12,7 |

-0,7 |

-5,8 |

4,5 |

-17,4 |

-34,3 |

|

производство аппаратуры |

59,2 |

5,1 |

3,9 |

34,8 |

-4,5 |

-12,3 |

19,1 |

|

производство электрооборудования |

22,7 |

14,5 |

1,8 |

5,3 |

30,2 |

-16,7 |

6,4 |

|

машиностроение |

1,9 |

-3,5 |

72,5 |

-3,7 |

47,7 |

-3,2 |

-3,3 |

|

производство трансп средств и оборудования |

241,5 |

8,6 |

-47,8 |

-17,0 |

-2,0 |

-17,8 |

18,3 |

|

производство прочих готовых изделий |

0,8 |

20,7 |

11,4 |

-0,3 |

-10,2 |

20,4 |

-5,5 |

|

энергетика |

-4,2 |

3,7 |

14,7 |

129,4 |

14,7 |

10,6 |

1,9 |

Показатель складских запасов улучшился

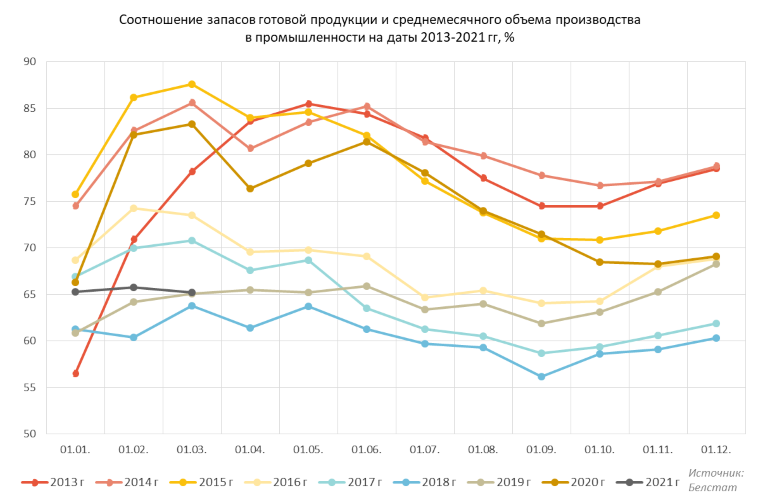

Еще один важный индикатор состояния промышленности – уровень складских запасов (см. диаграмму 2). В 2020 г уровень запасов готовой продукции по сравнению со среднемесячным производством по траектории был близок к 2015 г и большую часть года был выше траектории 2016 г. В обоих вариантах годы были кризисными для белорусской экономики.

Данные по первым отчетным датам 2021 г демонстрируют, что траектория запасов в текущем году пока близка к траектории 2019 г – последнего года в межкризисном периоде. В денежном выражении объем складских запасов сократился не слишком существенно: на 1 марта 2021 г он достигал 5,658 млрд бел руб против 5,779 млрд бел руб на ту же дату в 2020 г.

При этом следует отметить административное снижение запасов летом и осенью 2020 г на сумму от 0,3 млрд бел руб через выпуск облигаций Минфина и задействование инструментов Промагролизинга. Техника, произведенная предприятиями машиностроения, была передана в организации АПК.

В предыдущие годы правительство применяло схожие схемы разгрузки складов. Ввиду того, что значительная часть предприятий сельского хозяйства имеет трудности с оборотными средствами и хронически убыточна, в конечном счете поставки оплачивали бюджет и государственные финансовые организации – через рассрочку, отсрочку, списание, перевод проблемных долгов и докапитализацию аграрных компаний (увеличение доли государства на сумму поддержки).

Впрочем, основной эффект снижения относительного уровня складских запасов обеспечило повышение объемов производства промышленной продукции в 2021 г. Благодаря росту выпуска существенно увеличился знаменатель дроби при расчете уровня запасов готовой продукции, что автоматически снизило остроту проблемы.

Диаграмма 2.

В пищевой промышленности – незначительное сокращение

В пищевой промышленности выпуск продукции в денежном выражении и сопоставимых ценах за январь-февраль 2021 г сократился на 0,3%. Официальный прогноз предусматривает увеличение производства в пищевой отрасли в I квартале на 1% с последующим ускорением до +2% по итогам года.

Сокращение выпуска в пищепроме состоялось ввиду уменьшения физических объемов производства ряда важнейших видов продукции (см. таблицу 2) и на фоне высокой базы сравнения по I кварталу 2020 г. В частности, выпуск сахара упал более чем на 90% из-за несовпадения сроков переработки сахарной свеклы в 2020-2021 гг и уменьшения урожая данной культуры в 2020 г к 2019 г на 19% в физическом весе.

Таблица 2. Производство промышленной продукции в натуральном выражении

|

Наименование товарной позиции |

объем в 2021 г |

прирост к 2020 г, % |

|---|---|---|

|

Мясо и субпродукты пищевые, тыс т |

160,5 |

-7,2 |

|

Колбасные изделия, тыс т |

42,3 |

7,6 |

|

Рыба и морепродукты пищевые, включая рыбные консервы, тыс т |

18,5 |

5,1 |

|

Плодоовощные консервы, тыс т |

21,3 |

4,9 |

|

Цельномолочная продукция (в пересчете на молоко), тыс т |

330,2 |

-1,9 |

|

Масло сливочное, тыс т |

19,1 |

4,4 |

|

Сыры (кроме плавленого сыра), тыс т |

45,5 |

4,4 |

|

Мука, тыс т |

93,4 |

7,9 |

|

Хлеб и хлебобулочные изделия, тыс т |

51,3 |

22,1 |

|

Макаронные изделия, тыс т |

5,8 |

0,0 |

|

Сахар, тыс т |

0,7 |

-98,2 |

|

Водка и питьевой спирт, тыс дал |

2 200 |

12,5 |

|

Вина игристые, тыс дал |

287 |

-3,7 |

|

Вина виноградные натуральные (кроме игристого), тыс дал |

389 |

-18,4 |

|

Пиво, тыс дал |

5 792 |

-8,1 |

|

Воды минеральные и газированные неподслащенные и неароматизированные, тыс дал |

4 094 |

-3,4 |

|

Напитки безалкогольные, тыс дал |

5 515 |

2,5 |

Легпром – минус 2%, в деревообработке – небольшой плюс

За 2 месяца 2021 г производство продукции в легпроме сократилось на 2%, а в деревообработке и целлюлозно-бумажной промышленности увеличилось всего на 0,6%. Подобная весьма скромная динамика формируется благодаря снижению натуральных объемов выпуска части товарных позиций, выпускаемых в данных отраслях промышленности (см. таблицу 3).

Согласно официальному прогнозу реальный рост выпуска в легпроме в I квартале должен составить не менее 1,8% к уровню 2020 г, в деревообработке и целлюлозно-бумажной отрасли – 1,6%. Таким образом, указанные отрасли пока отстают от темповых показателей, которые им прописали чиновники.

Бурный рост производства нефтепродуктов, минеральных удобрений и нефтехимической продукции

В начале 2021 г отмечается бурный рост производства нефтепродуктов, минеральных удобрений и нефтехимической продукции. В случае с нефтепродуктами и нефтехимией это стало возможным за счет большей загрузки Нафтана и Мозырского НПЗ российским сырьем. Поскольку относительно провального I квартала 2020 г возросли объемы поставляемой нефти, увеличились и объемы вырабатываемой готовой продукции. Динамику выпуска минеральных удобрений определяет рост физического производства на Беларуськалии.

Таблица 3. Производство промышленной продукции в натуральном выражении

|

Наименование товарной позиции |

объем в 2021 г |

прирост к 2020 г, % |

|---|---|---|

|

Ткани, млн м2 |

25 |

8,2 |

|

Ковры и ковровые изделия, тыс м2 |

3 606 |

10,6 |

|

Трикотажные изделия, тыс шт |

7 218 |

-3,8 |

|

Чулочно-носочные изделия, млн пар |

23,1 |

-18,1 |

|

Обувь, тыс пар |

1 009 |

-16,5 |

|

Пиломатериалы, тыс м3 |

456,7 |

-4,3 |

|

Фанера клееная, тыс м3 |

43,1 |

-10,6 |

|

Плиты древесно-стружечные, тыс усл м3 |

322,3 |

-16,8 |

|

Плиты древесно-волокнистые, млн усл м2 |

23,3 |

-28,3 |

|

Бумага и картон, тыс т |

55,2 |

-2,6 |

|

Обои, тыс усл кусков |

6 172 |

4,4 |

|

Бензин автомобильный, тыс т |

566,5 |

42,3 |

|

Дизельное топливо (включая биодизельное), тыс т |

964,3 |

50,5 |

|

Топливо нефтяное жидкое (мазут), тыс т |

744,5 |

79,8 |

|

Удобрения минеральные или химические (в пересчете на 100% питательных веществ), тыс т |

1 541,9 |

49,1 |

|

Полимеры в первичных формах, тыс т |

133,8 |

20,1 |

|

Волокна химические, тыс т |

37,8 |

1,1 |

|

Шины, тыс шт |

674,4 |

10,7 |

Значительное сокращение выпуска у производителей строительных материалов

Среди прочих товарных позиций обращает на себя внимание уменьшение производства отделочных и строительных материалов – плитки, цемента, кирпичей и блоков (см. таблицу 4). Данную продукцию выпускают предприятия в подсекции «производство неметаллических минеральных продуктов».

По итогам двух месяцев 2021 г валообразующие производители неметаллических минеральных продуктов сократили выпуск на 7,5% к отметкам 2020 г. Это связано с высокой базой сравнения по отрасли за І квартал 2020 г, а также сокращением строительно-монтажных работ на 7% в январе-феврале 2021 г.

Опросы Нацбанка свидетельствуют о пессимистичных экономических настроениях в реальном секторе. В таких условиях спрос на новые объекты (возведение, модернизацию и реконструкцию зданий и сооружений), как правило, подавлен.

Стоит отметить, что Минэкономики заложило в официальный прогноз на январь-март 2021 г рост выпуска в данной отрасли на 1,2% с последующим ускорением до 3% по итогам года. Очевидно, что как минимум в I квартале прогноз не оправдается.

В производстве электрооборудования выпуск в денежном выражении вырос на 12,2% к 2020 г. Производство в отрасли поддерживают предприятия по выпуску электродвигателей, холодильников и морозильников, стиральных машин.

Рост в машиностроении и энергетике

В машиностроении выпуск увеличился на 15,6%, в энергетике – на 15,9%. Показатели этих отраслей тянут вверх предприятия, производящие тракторы и карьерные самосвалы (МТЗ и БЕЛАЗ), а также тепловую и электроэнергию (система компаний Белэнерго).

В случае карьерных самосвалов (БЕЛАЗ) необходимо отметить, что рост выпуска идет к рекордно низким уровням 2020 г и текущие объемы не обеспечивают восстановление показателей докризисного периода. В частности, за январь-февраль 2018 г производство карьерных самосвалов составило 183 единицы, за аналогичный период 2019 г – 179. Выпуск самосвалов все еще вдвое ниже, чем в 2018-2019 гг.

Таблица 4. Производство промышленной продукции в натуральном выражении

|

Наименование товарной позиции |

объем в 2021 г |

прирост к 2020 г, % |

|---|---|---|

|

Плитки и плиты керамические, тыс. м2 |

4 468 |

-7,1 |

|

Цемент, кроме клинкеров цементных, тыс т |

474,6 |

-7,7 |

|

Кирпичи и блоки строительные, млн усл кирпичей |

230,5 |

-15,6 |

|

Телевизоры, тыс шт |

284,8 |

45,7 |

|

Электродвигатели переменного тока, тыс шт |

99,8 |

14,6 |

|

Холодильники и морозильники бытовые, тыс шт |

126,7 |

17,2 |

|

Машины стиральные бытовые, тыс шт |

30,7 |

31,8 |

|

Насосы для перекачки жидкостей; подъемники жидкостей, тыс шт |

212,5 |

19,4 |

|

Тракторы для сельского и лесного хозяйства, штук |

6 610 |

5,9 |

|

Cтанки для обработки металлов, штук |

449,0 |

-5,5 |

|

Самосвалы карьерные, штук |

91 |

19,7 |

|

Экскаваторы самоходные и ковшовые погрузчики неполноповоротные, штук |

32 |

100,0 |

|

Автомобили-самосвалы для эксплуатации в условиях бездорожья, штук |

335 |

-33,1 |

|

Автобусы, штук |

185 |

-0,5 |

|

Грузовые автомобили, штук |

817 |

-6,0 |

|

Прицепы и полуприцепы для перевозки грузов, штук |

315 |

-5,7 |

|

Электроэнергия, млрд кВт.ч |

7,5 |

11,9 |

|

Тепловая энергия, млн Гкал |

18,3 |

23,6 |

Характер роста в промышленности неустойчив

По нашим расчетам, в январе-феврале 2021 г обрабатывающая промышленность и энергетика внесли решающий вклад в динамику ВВП Беларуси. В целом экономика выросла на 0,8%, а без учета обрабатывающей промышленности и энергетики падение ВВП к 2020 г составило бы около 1,4%. Весь сектор информации и связи, к которому относятся резиденты Парка высоких технологий, обеспечил прибавку к ВВП порядка 0,2 п.п.

По официальному прогнозу в 2021 г ожидается ускорение роста ВВП до 1,8%. Однако былые значительные темпы роста в ПВТ утеряны и не ясно, восстановятся ли они на фоне релокации сотрудников ИТ-компаний. Драйвером вместо айтишников могла бы стать промышленность, но даже официальный прогноз дает индустриальным предприятиям затухающую динамику роста. Неустойчив и сам характер роста, который сильно зависит от состояния внешнего спроса, на который завязаны крупнейшие предприятия-экспортеры – Беларуськалий, МТЗ, БЕЛАЗ, МАЗ, Нафтан, Мозырский НПЗ. Потенциальный спрос на белорусскую продукцию ограничивают в т.ч. эпидемия коронавируса и вероятные санкции на предприятия промышленности со стороны США и ЕС.

Хорошие показатели энергетики объясняются относительно холодной зимой и повышенным экспортом электроэнергии в Украину и страны Балтии (через Россию). Дальнейшая динамика зависит от погодных условий (уровень температуры до окончания отопительного сезона и дата его завершения, наличие или отсутствие волн жары летом).

Парламенты и правительства стран Балтии и Украины запускают законодательные механизмы обнуления импорта электроэнергии из Беларуси – в целях национальной безопасности. Это отрицательно повлияет на загрузку Белорусской АЭС и энергосистемы в целом, на затраты по производству энергии внутри страны. Не исключено социально-экономическое напряжение в моногородах, где находятся крупнейшие ГРЭС страны – Новолукомле и Белоозерске.