МИНСК, 28 мая – Аналитическое агентство ПраймПресс. Финансовое состояние реального сектора экономики Беларуси в I квартале 2018 г определялось такими факторами, как списание частью предприятий накопленных убытков прошлых периодов по инвестиционной и финансовой деятельности, убыточной работой нефтепереработки, падение бухгалтерской прибыли ОАО «Газпром трансгаз Беларусь» и ростом долговой нагрузки на предприятия вследствие увеличения расходов на погашение кредитов и займов. Воздействие этих факторов привело к тому, что финансовые результаты оказались гораздо хуже, чем в аналогичном периоде 2017 г.

30 января Министерство экономики по поручению правительства Беларуси приняло постановление №2 «О расчетных балансовых показателях прогноза социально-экономического развития Республики Беларусь на 2018 год». Данный документ утвердил основные прогнозные показатели работы экономики в текущем году. Среди прочих в постановление Минэкономики был включен прогноз по финансовым показателям работы организаций.

Так, чиновники ожидают, что за 2018 г выручка от реализации продукции составит 301,9 млрд бел руб (+12,2% к 2017 г), себестоимость реализованной продукции – 240,9 млрд бел руб (+11,7%), прибыль от реализации – 24,1 млрд бел руб (+13,8%), чистая прибыль (после уплаты налогов и сборов) – 11,4 млрд бел руб (+12,1%).

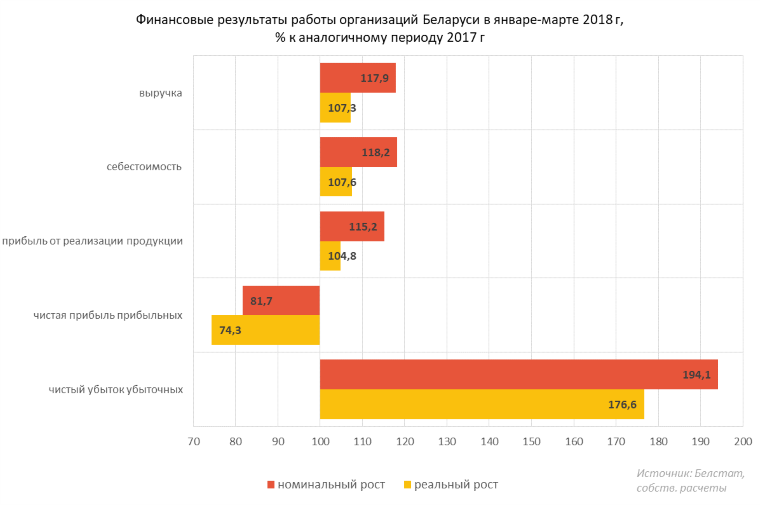

Первые три месяца 2018 г дают следующую картину. Себестоимость продукции растет быстрее, чем выручка от реализации (см. диаграмму 1). Чистая прибыль в реальном секторе сократилась на 35,9% в номинальном выражении и на 41,7% – с учетом инфляционных процессов.

Сокращение чистой прибыли предприятий объясняется уменьшением прибыли прибыльных организаций (на 18,3%), а также ростом убытков убыточных (на 94,1%). В начале 2018 г часть предприятий списала накопленные убытки прошлых лет. Эти убытки в течение 2015-2017 гг. позволяли не отображать специальные указы и постановления властей.

Диаграмма 1.

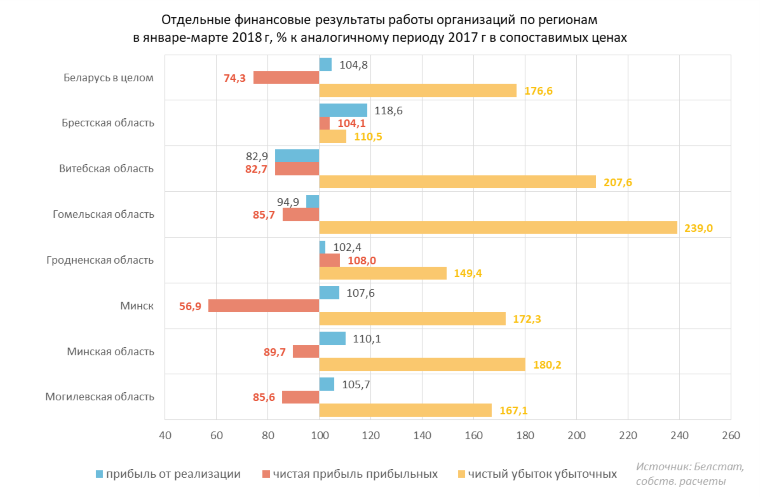

Рост прибыли от реализации продукции в реальном выражении отмечался во всех регионах, кроме Витебской и Гомельской областей (см. диаграмму 2). В Витебской и Гомельской областях расположены крупнейшие предприятия нефтепереработки – Нафтан и Мозырский НПЗ. Заводы получили за январь-март 2018 г 61,9 млн бел руб убытка от реализации продукции. В I квартале 2017 г нефтепереработка в Беларуси была прибыльной.

Во многом финансовые результаты деятельности НПЗ определили и рост убытков убыточных предприятий в Витебской и Гомельской областях. Оба завода несут значительные инвестиционные расходы, так как на их мощностях идет модернизация, которая завершится только в конце 2019 г – начале 2020 г.

Резкое снижение прибыли прибыльных предприятий в Минске связано с итогами работы ОАО «Газпром трансгаз Беларусь». В I квартале 2017 г это предприятие отразило прибыль на сумму около 900 млн бел руб. В январе-марте 2018 г чистая прибыль «дочки» Газпрома упала примерно до 200 млн бел руб.

Снижение чистой прибыли ОАО «Газпром трансгаз Беларусь» в 2018 г не вызвано изменением эффективности продаж на белорусском рынке. В 2017 г на фоне окончания нефтегазового спора предприятие получило многомиллионную прибыль от инвестиционной и финансовой деятельности.

Диаграмма 2.

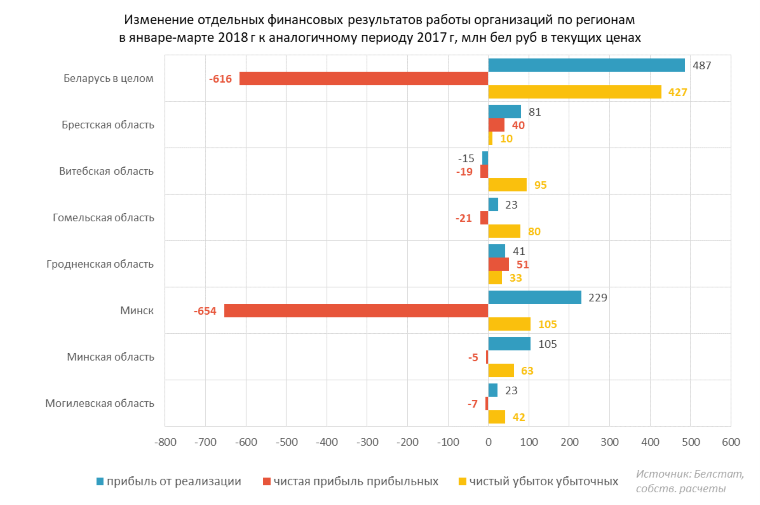

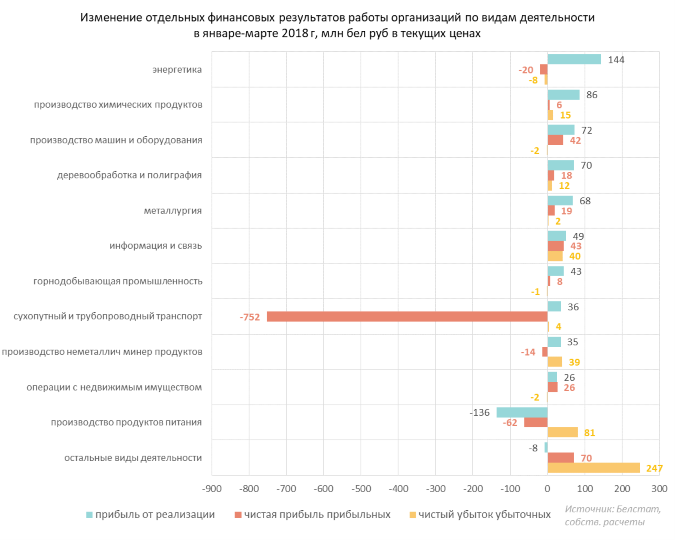

Результаты работы ОАО «Газпром трансгаз Беларусь», а также обоих НПЗ оказали сильное влияние на состояние финансов реального сектора в целом (см. диаграмму 3).

Диаграмма 3.

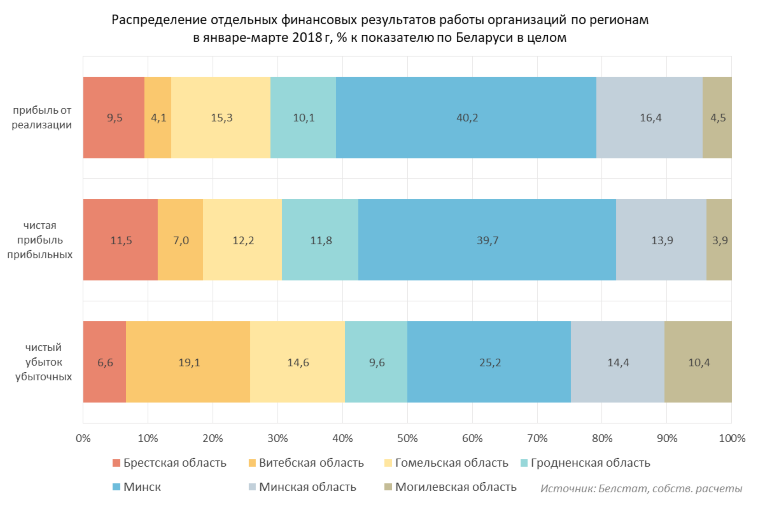

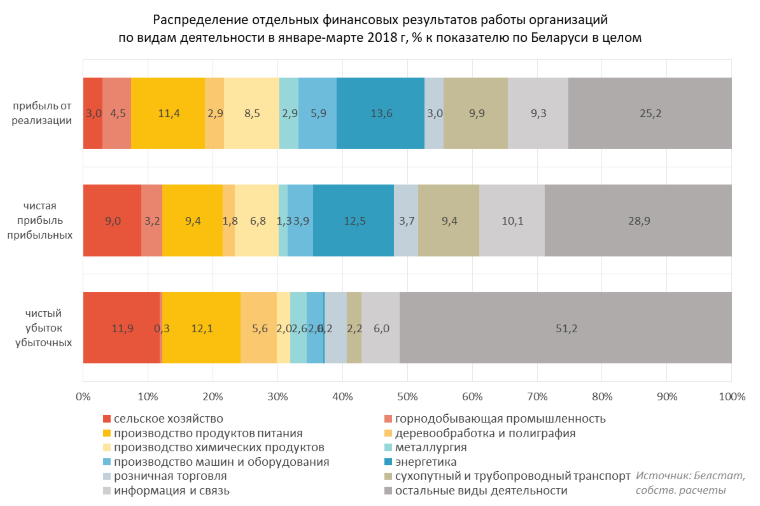

Прибыль от реализации продукции по крупным и средним предприятиям реального сектора в I квартале 2018 г сложилась в объеме 3,688 млрд бел руб, чистая прибыль прибыльных организаций – 2,741 млрд бел руб, убытки убыточных – 881 млн бел руб. Ввиду того, что компании, работающие по всей стране, предпочитают регистрировать головные офисы в Минске, столица получила непропорциональную долю в общих финансовых результатах (см. диаграмму 4).

Высокая доля убытков в Витебской и Гомельской областях обусловлена убыточной работой Нафтана и Мозырского НПЗ, в Могилевской области – проблемами Белшины и цементных заводов в Кричевском и Костюковичском районах. Бобруйская Белшина с 2017 г готовит финансовую отчетность в соответствии международными стандартами. Это не позволяет предприятию «прятать» убытки по инвестиционной или финансовой деятельности.

Диаграмма 4.

Прибыль от реализации в январе-марте 2018 г выросла на 487 млн бел руб, чистая прибыль прибыльных организаций упала на 616 млн бел руб, убытки убыточных добавили 427 млн бел руб. На общую картину повлиял Газпром трансгаз Беларусь, который отчитывается как компания трубопроводного транспорта (см. диаграмму 5).

Диаграмма 5.

Существенная разница между приростом прибыли от реализации и конечными финансовыми результатами в энергетике, производстве химических продуктов, деревообработке и металлургии связана с долговой нагрузкой, накопленной за предыдущие годы. Ухудшение финансового состояния пищевой промышленности вызвано ограничениями на поставку продукции в Россию, а также убытками от порчи сырья вследствие африканской чумы свиней.

Несмотря на неполную оплату электро- и теплоэнергии потребителями, энергетика остается одним из центров прибыли в реальном секторе (см. диаграмму 6). Наряду с энергетикой весомую долю в прибыли и малую в убытках дают горнодобывающая промышленность (Белоруснефть), химпром (Беларуськалий и Гродно Азот), сухопутный и трубопроводный транспорт (Газпром трансгаз Беларусь).

Диаграмма 6.

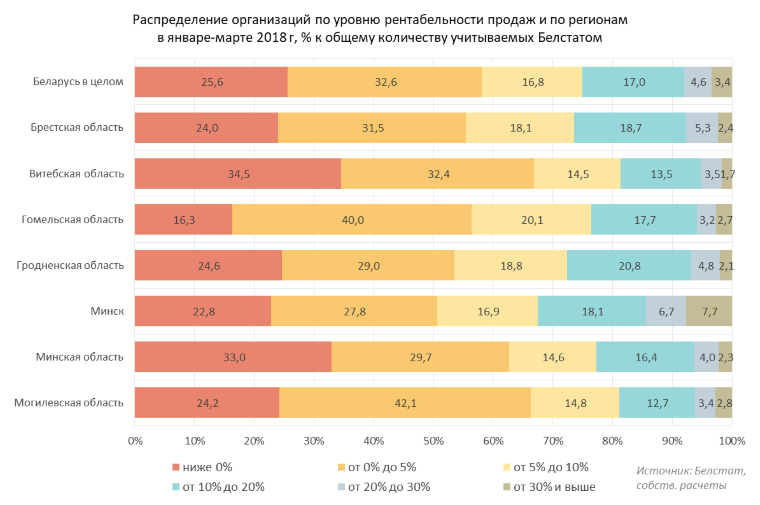

В I квартале 2018 г в реальном секторе экономики превалировали нерентабельные и низкорентабельные (0-5%) организации (см. диаграмму 7). Их доля в целом по стране составила 58,1%, по территориям – от 50,6% в Минске до 66,9% в Витебской области.

Диаграмма 7.

Среди видов деятельности в январе-марте 2018 г наибольший удельный вес нерентабельных и низкорентабельных предприятий наблюдался в розничной торговле (89,7%), оптовой торговле (77,1%), услугах по временному проживанию и питанию (гостиницах и ресторанах, 75,3%), строительстве (70,8%).

Низкая маржинальность присуща торговле в нормальных условиях. Напротив, высокая доля убыточных и малорентабельных предприятий в иных сферах говорит о финансовых проблемах. Обращает на себя внимание низкая доля предприятий с отрицательной и околонулевой рентабельностью в энергетике (22,1%).

Диаграмма 8.

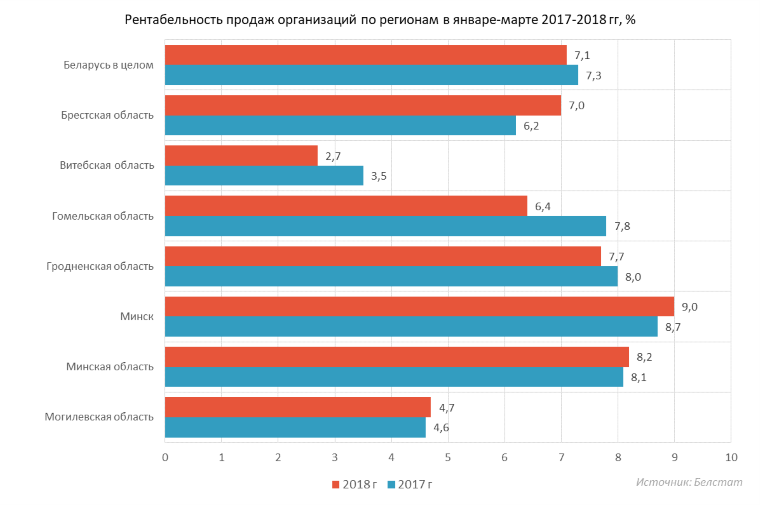

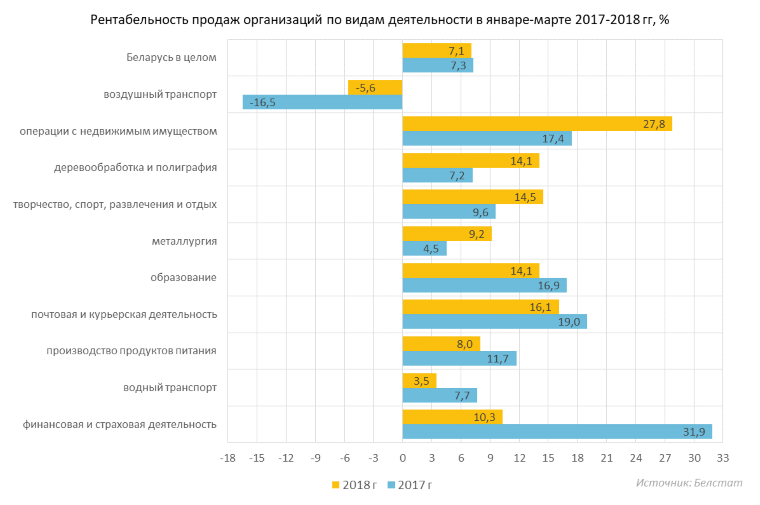

Согласно официальному прогнозу, в 2018 г реальный сектор должен обеспечить рентабельность продаж не менее чем 8%. За прошлый год рентабельность продаж составила 8,2%. В I квартале 2018 г наметилось отставание от графика 2017 г (см. диаграмму 9). Однако после летних месяцев это отставание может быть нивелировано.

Диаграмма 9.

Ликвидация отставания от 2017 г – прогноз с высокой вероятностью оправдания. В январе-марте 2018 г рентабельность крупных и средних предприятий упала за счет Витебской и Гомельской областей. По мере выхода Нафтана и Мозырского НПЗ на прибыльную работу исправятся и показатели в названных регионах.

В 2018 г лидерами по росту рентабельности продаж стали такие отрасли экономики, как воздушный транспорт, операции с недвижимым имуществом, деревообработка и полиграфия, металлургия (см. диаграмму 10). Перечень аутсайдеров по динамике рентабельности возглавила финансовая и страховая деятельность. Банки, небанковские кредитно-финансовые организации и страховые компании не отчитываются Белстату на оперативной основе. Поэтому падение рентабельности в этой сфере произошло по иным причинам – за счет снижения ставок по займам.

Диаграмма 10.

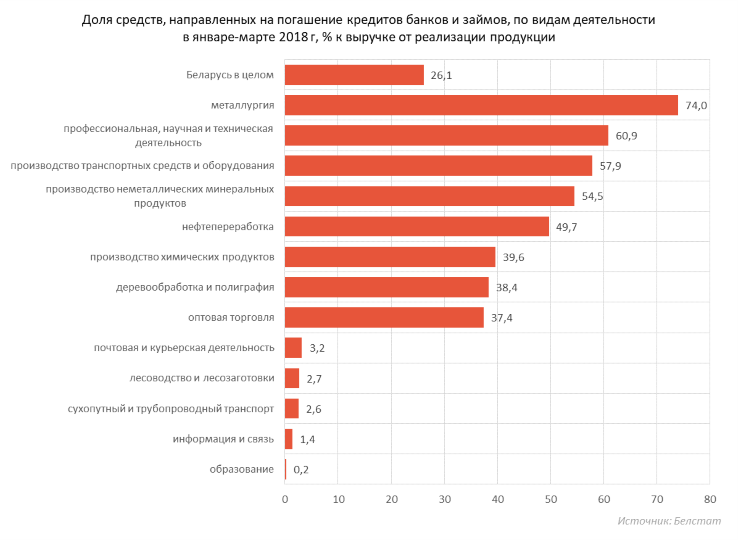

В I квартале 2018 г предприятия реального сектора значительно отличались по уровню долговой нагрузки (см. диаграмму 11). В металлургии на погашение кредитов и займов уходило почти три четверти выручки, в нефтепереработке – до половины.

Диаграмма 11.

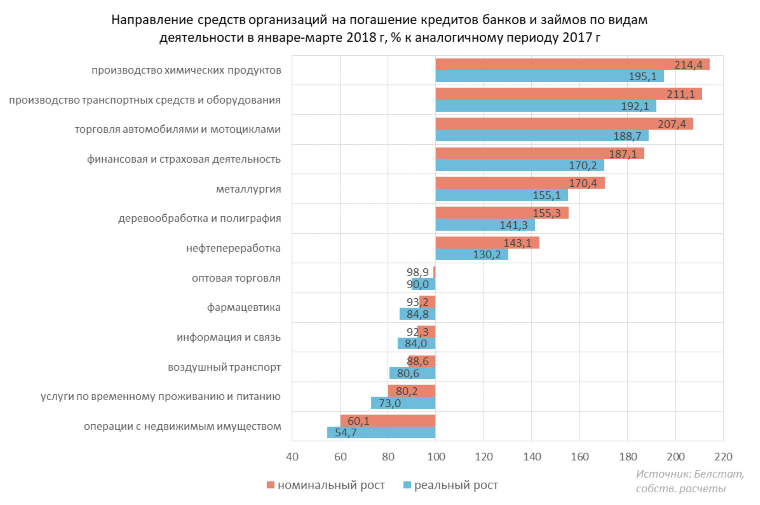

В среднем прирост расходов предприятий на погашение кредитов и займов по отношению к 2017 г составил 32% в номинальном выражении и 20,1% – с учетом инфляционных процессов. Первое место по приросту расходов на погашение долгов заняли предприятия химической промышленности (см. диаграмму 12).

Диаграмма 12.

В 2015 г Беларуськалий взял кредит у Sberbank CIB на сумму 550 млн евро со сроком погашения в июле 2020 г. Параллельно Минфин Беларуси выпустил облигации в аналогичном размере и с идентичными сроками обращения. Ценные бумаги полностью выкупило госпредприятие.

Так в 2015 г власти обеспечивали выплаты по валютным долгам правительства. В настоящее время Беларуськалий уплачивает проценты и погашает части основного долга по кредитам, которые брал для помощи Минфину и Национальному банку Беларуси в деле поддержания уровня золотовалютных резервов.

Долговая нагрузка на металлургию и деревообработку продолжает расти, несмотря на неоднократное оказание господдержки Белорусскому металлургическому заводу в Жлобине, а также передачу деревообрабатывающих предприятий в управление Банку развития.

Рост расходов на погашение долгов в нефтепереработке связан с модернизацией за счет кредитных ресурсов белорусских и зарубежных банков. Снижение кредитно-займовой нагрузки на НПЗ ожидается после 2019 г.

В фармацевтической промышленности, на воздушном транспорте, а также в сфере HoReCa (гостиницы и рестораны) пик инвестиционных расходов миновал.

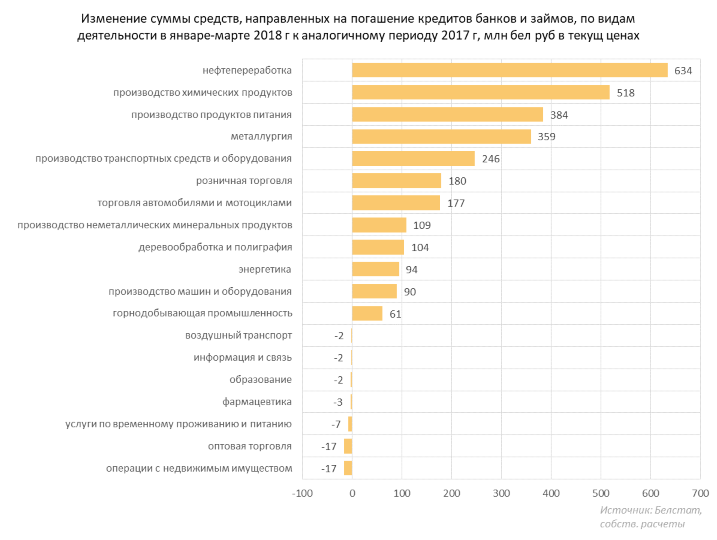

За январь-март 2018 г долговая нагрузка на крупные и средние предприятия реального сектора увеличилась на 3,266 млрд бел руб. Лидерами по росту денежных расходов на погашение кредитов и займов в I квартале стали нефтепереработка, химическая и пищевая промышленность, металлургия (см. диаграмму 12).

Диаграмма 13.

Во II квартале текущего года положение реального сектора скорее всего улучшится. Во-первых, должен сработать эффект низкой базы апреля-июня 2017 г. Во-вторых, за счет роста цен на внутреннем рынке в режим прибыльной работы с высокой вероятностью выйдет нефтепереработка. Возможно, что уже к июлю отставание от 2017 г будет ликвидировано.

Период с июля по сентябрь традиционно считается весьма удачным для экономики Беларуси. После проведения уборочной значительно повышается эффективность работы сельского хозяйства и пищевой промышленности, на воздушном транспорте наступает «высокий» сезон отпусков, Белорусская калийная компания начинает работать по контрактам нового маркетингового года с Китаем и Индией.

Главные риски провала белорусских предприятий по финансовым показателям обусловлены экономической стагнацией в России. По оценкам российских и западных экономистов, рост ВВП России в 2018 г будет ниже 2%, причем ненефтяная часть экономики сократится. В связи с этим отечественные компании могут столкнуться с усилением протекционизма восточных соседей. Давление со стороны контрольных органов РФ первой на себе ощутила пищевая промышленность.