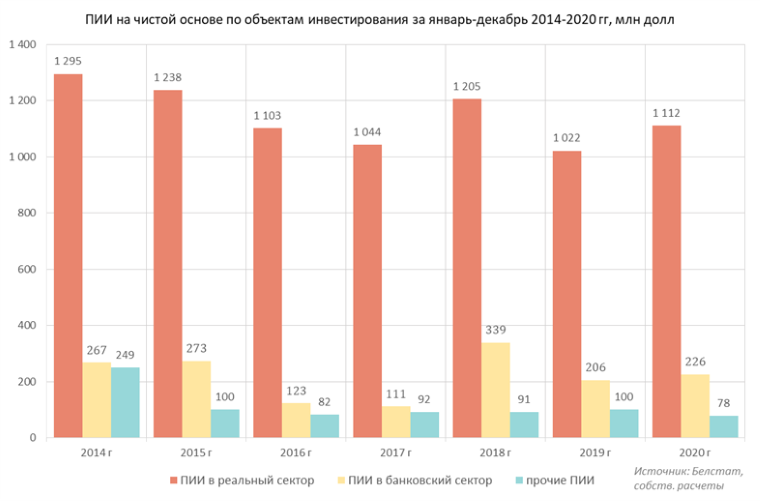

МИНСК, 24 февраля – ПраймПресс. Прямые иностранные инвестиции (ПИИ) на чистой основе (без учета задолженности прямому инвестору за товары, работы, услуги) в Беларуси выросли в 2020 г на 6,6% по сравнению с 2019 г до 1,415 млрд долл, согласно данным Национального статистического комитета Беларуси.

ПИИ на чистой основе в реальный сектор экономики увеличились в 2020 г на 8,8% по сравнению с 2019 г до 1,112 млрд долл. ПИИ на чистой основе в банковский сектор выросли в 2020 г на 9,8% и составили 225,6 млн долл.

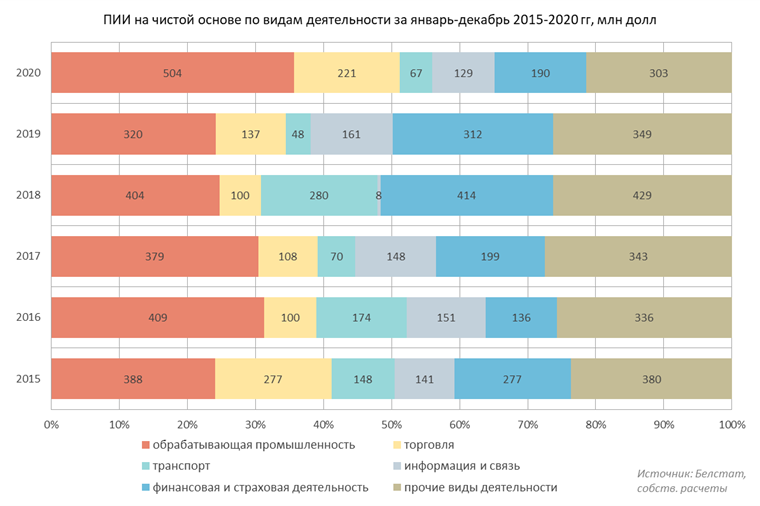

Больше всего иностранных инвестиций на чистой основе привлекли в 2020 г обрабатывающая промышленность – 504,338 млн долл (+57,5% к 2019 г), финансовые и страховые организации – 190,431 млн долл (минус 39%), информация и связь - 128,913 млн долл (минус 19,9%), оптовая торговля – 147,723 млн долл (+42,6%), производство продуктов питания, напитков и табачных изделий – 71,2 млн долл (в 1,96 раза больше), производство кокса и продуктов нефтепереработки – 59,173 млн долл (в 16,2 раза больше), металлургическое производство. производство готовых металлических изделий, кроме машин и оборудования – 69,321 млн долл (в 2,5 раза больше).

Чистый отток ПИИ произошел в 2020 г в производстве электрооборудования на сумму 1,495 млн долл (положительное значение в 2019 г – 6,76 млн долл), в сфере снабжения электроэнергией, газом, паром, горячей водой и кондиционированным воздухом - 1,881 млн долл (положительное значение в 18 млн долл).

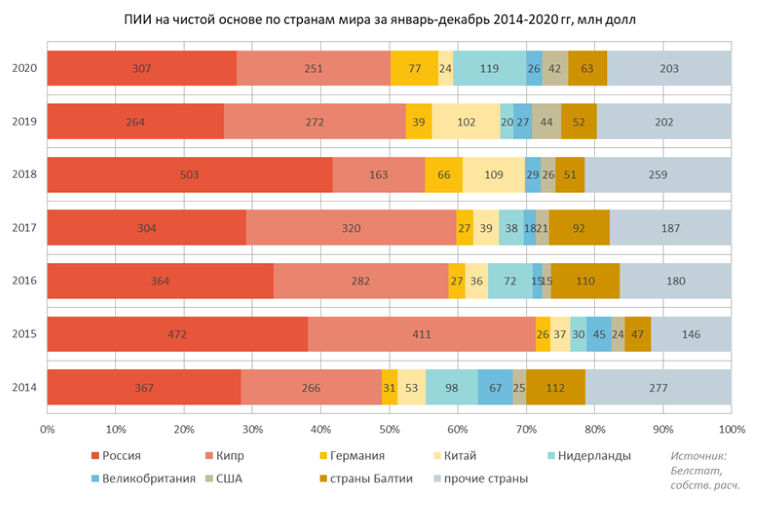

ПИИ на чистой основе из России выросли в 2020 г на 16,6% по сравнению с 2019 г до 307,273 млн долл; из Кипра - снизились на 7,6% до 251,031 млн долл; из Нидерландов – увеличились в 5,9 раза до 118,667 млн долл.

Также, в частности, инвестиции из Германии составили 76,906 млн долл (в два раза больше), из Литвы – 37,315 млн долл (в 1,8 раза больше), из Великобритании – 26,242 млн долл (минус 4,4%), из США – 42,212 млн долл (минус 3,8%), из Польши – 21,209 млн долл (минус 0,1%), из Китая – 23,674 млн долл (в 4,3 раза меньше), из Турции 12,3 млн долл (в 2,3 раза больше), из Израиля – 6,6 млн долл (минус 49%).

В 2020 г произошел чистый отток ПИИ из Австрии в сумме 12,203 млн долл (сумма ПИИ в 2019 г – 21,344 млн долл), из Люксембурга – в 2,718 млн долл (положительное значение 4,129 млн долл), Болгарии – в 5,446 млн долл (минус 11 млн долл в 2019 г).

ПИИ на чистой основе в Беларусь из стран Европейского союза увеличились в 2020 г на 19,6% и составили 583,342 млн долл, из стран ЕАЭС - выросли на 16,6% до 314,571 млн долл.

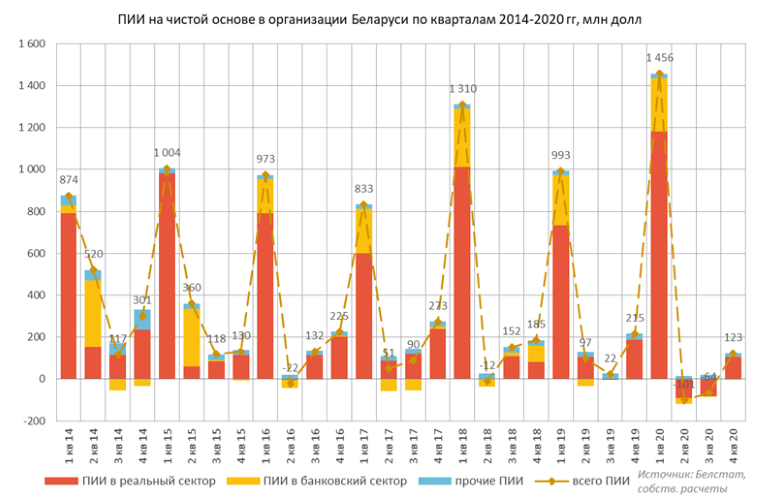

В отдельные периоды года наблюдалось изъятие инвестиций

Официальный прогноз по привлечению прямых иностранных инвестиций на чистой основе на 2020 г предусматривал поступление не менее 1,7 млрд долл и не был выполнен. По факту поступление прямых иностранных инвестиций на чистой основе было следующим: за 3 месяца – 1,456 млрд долл, за 6 месяцев – 1,355 млрд долл, за 9 месяцев – 1,292 млрд долл, за весь год – 1,415 млрд долл. Видно, что во II и III кварталах происходил отток чистых инвестиций из белорусской экономики. Это можно связывать с последствиями мирового кризиса, а также с событиями во время и после кампании по выборам президента Беларуси.

Диаграмма 1.

В I квартале в статистике отражается реинвестирование. Реинвестирование по белорусской методике – это часть прибыли пропорционально доле прямого инвестора в уставном фонде организации, не перечисляемая прямому инвестору, а оставляемая в организации.

За 2020 г реальный сектор экономики привлек 1,112 млрд долл чистых иностранных инвестиций на чистой основе, банковский сектор – 226 млн долл, прочие инвестиции составили 78 млн долл. С высокой вероятностью практически все эти вложения представляют собой реинвестирование.

Диаграмма 2.

Во II и III кварталах наблюдалось чистое изъятие иностранных инвестиций из реального сектора (минус 91,6 млн долл и 82,2 млн долл). Чистое изъятие инвестиций из банковского сектора продолжалось три квартала подряд (II квартал – минус 25 млн долл, III квартал – минус 1 млн долл, IV квартал – минус 0,6 млн долл). В немалой степени на действия иностранных акционеров белорусских банков повлияли события, развернувшиеся вокруг Белгазпромбанка.

Сделка по продаже Паритетбанка не отражена в статистике иностранных инвестиций

Уже несколько лет подряд официальная статистика не фиксирует практически никаких поступлений от приватизации. Сумма инвестиций по строке «стоимость проданных пакетов акций (составляющих более 10% в уставном фонде), принадлежащих государству (по данным Госкомимущества)» по итогам 2014 г составила 15,8 млн долл. После 2014 г объем таких поступлений за год либо равен нулю, либо колеблется в пределах нескольких сот тысяч долларов.

В частности, за 2019 г поступления по проданным пакетам акций (составляющих более 10% в уставном фонде), принадлежащих государству, были нулевыми, а за 2020 г составили 103 тыс долл.

Примечательно, что в апреле 2020 г Госкомитет по имуществу объявил о продаже 99,83% акций Паритетбанка кипрской компании Beristore Holdings Limited, основным бенефициаром которой является российский предприниматель Саид Гуцериев. Эта сделка по неким причинам не нашла отражения в данных о прямых иностранных инвестициях в виде покупки госсобственности. Рыночная оценка капитала Паритетбанка заведомо выше, чем 103 тыс долл.

Иностранные инвестиции сконцентрированы в пяти основных отраслях

В 2020 г около 78,6% прямых иностранных инвестиций на чистой основе в белорусскую экономику было вложено в предприятия пяти видов деятельности – обрабатывающей промышленности, торговли, транспорта, информации и связи, а также финансов и страхования.

Диаграмма 3.

Некоторый рост инвестиций в обрабатывающую промышленность по сравнению с 2019 г связан с нефтепереработкой, пищевой отраслью, деревообработкой, металлургией, производством неметаллических минеральных продуктов. Инвестиции в торговлю выросли как за счет оптового, так и за счет розничного сегментов.

Инвестиции в сфере информации и связи за 2020 г уменьшились к 2019 г за счет деятельности в области телекоммуникаций. В начале 2021 г в Telekom Austria Group опубликовали финансовый отчет об итогах работы за 2020 г, из которого следует, что материнская компания А1 сократила объем капитальных вложений в белорусский актив за 2020 г на 78,3 млн евро. В А1 объяснили это совокупностью факторов, оказавших неблагоприятное влияние на инвестиционную привлекательность Беларуси.

В частности, А1 выделили такие негативные факторы, как приостановка оказания некоторых услуг в период с августа по ноябрь в связи с выполнением распоряжений уполномоченных госорганов или по не зависящим от компании причинам, неопределенность в вопросах лицензирования и выделения частотного диапазона для развертывания 5G-сетей, повышение ставки налога на прибыль для операторов сотовой связи, предусмотренное изменениями в Налоговый кодекс Беларуси.

Россия и Кипр лидируют по объемам иностранных инвестиций в Беларусь

По итогам 2020 г прямые иностранные инвестиции из России и Кипра составили 50,2% от всех вложений в белорусскую экономику.

За последние шесть лет доля РФ и Кипра ни разу не опускалась ниже половины.

Диаграмма 4.

В случае с Россией это связано с сохраняющейся глубокой привязкой белорусской экономики к российской. В 2020 г инвестиции из РФ обеспечили 97,7% прямых иностранных инвестиций на чистой основе из стран ЕАЭС и 93,5% инвестиций из региона СНГ. Можно сказать, что интеграция Беларуси на постсоветском пространстве по факту ограничивается развитием взаимного проникновения экономик лишь с россиянами. Инвестиции из других стран экс-СССР (кроме Балтии) имеют маргинальный и неустойчивый характер.

Формально киприотские инвестиции в реальности обусловлены движением, главным образом, белорусского и российского капитала. Юрисдикция на Кипре удобна для оптимизации налогообложения.

Несмотря на заверения властей о «всепогодной дружбе» и «железном братстве» с Китаем, прямые иностранные инвестиции из КНР за 2020 г составили всего 24 млн долл (в 4 раза ниже, чем в 2019 г). Основной поток ресурсов из Китая идет в виде связанных кредитов, которые относятся к долговым инструментам.

Отметим также, что в 2020 г КНР вышла на второе место после РФ по размеру отрицательного сальдо торговли товарами для Беларуси. Если по России негативное сальдо составило 3,255 млрд долл, то по Китаю – 3,002 млрд долл.

Основу инвестиций составляет реинвестирование

В целом по 2020 г сохранилась картина инвестирования прошлых лет. Вложения в белорусскую экономику идут в основном за счет реинвестирования. Доля ресурсов, вкладываемых в новые проекты, по нашим оценкам, не превышает 200-300 млн долл за год. Прямые иностранные инвестиции идут в минскую агломерацию, тогда как регионы остаются мало привлекательными для зарубежного бизнеса.

Приватизация в Беларуси фактически заморожена. В таких условиях инвестиции идут из России и оффшорного Кипра. Интерес остальных стран маргинален, потоки из ЕС связаны с деятельностью компаний с белорусским и российским капиталом. Некоторую часть вносят инвестиции из оффшорных юрисдикций типа Британских Виргинских островов, островов Мэн и Джерси и т.п.

Симптоматично, что впервые за несколько лет в текст указа об официальном прогнозе на 2021 г не попал индикатор привлечения прямых иностранных инвестиций на чистой основе.

Похоже, даже в правительстве понимают, что после выборов 2020 г реальные инвестиционные потоки из-за границы существенно обмелеют. Не добавляют оптимизма призывы президента Беларуси Александра Лукашенко на Всебелорусском народном собрании «разобраться» с бизнесом, который «лезет в политику». В такой атмосфере страха и запугиваний вряд ли возможны крупные потоки средств в Беларусь, а скорее наоборот – инвестиции начнут выводить из страны с большей силой.

Негативный сигнал инвесторам подал Европейский банк реконструкции и развития (ЕБРР). В ноябре в ЕБРР заявили, что после выборов свернули кредитование госсектора Беларуси и сконцентрировались на вложениях в частный бизнес. Акционеры банка обеспокоены политической и экономической ситуацией в Беларуси, в связи с чем процесс принятия новой страновой стратегии отложен на неопределенный срок.

В бюджете на 2021 г не предусмотрено поступлений доходов от приватизации госактивов. В связи с этим в текущем году сохранить некоторый объем инвестиций, близкий к 2020 г, будет возможно лишь за счет реинвестирования капитала.

Ситуация в Беларуси в 2020 г обескуражила инвесторов

Партнер юридической фирмы Sorainen, глава практики слияний и поглощений Максим Сологуб прокомментировал агентству ПраймПресс ситуацию на рынке слияний и поглощений в Беларуси в 2020 г и дал прогноз на 2021 г.

Белорусский рынок слияний и поглощений в 2020 г стал еще более «вещью в себе», чем когда-либо до этого, то есть, был подвержен влиянию особенных, свойственных лишь Беларуси факторов. Опасения по поводу влияния пандемии, возникшие в марте-апреле 2020 г, вскоре поблекли на фоне вспыхнувшего в стране политического кризиса, сказал собеседник.

«Примерно начиная с июля 2020 г к нам почти прекратили поступать запросы, связанные с выходом на рынок или реализацией новых инвестиционных проектов. Причем возникло ощущение, что сложившаяся ситуация в равной степени обескуражила и западных, и российских, и китайских, и белорусских клиентов», - рассказал Максим Сологуб.

По его словам, сделки по приобретению бизнеса, запущенные до даты выборов, продолжились, но появились и сорванные или, как минимум, приостановленные на неопределенное время проекты – например, приобретение двух компаний в секторе информационных технологий их давним европейским партнером, или стратегическая инвестиция западного производителя строительных материалов во второе по счету белорусское предприятие.

«Проекты стратегического характера – в области модернизации транспортной инфраструктуры, в тяжелой промышленности, в партнерстве с государственными предприятиями, - продолжают реализовываться, хотя их не так много и динамика этой реализации оставляет желать лучшего», - отметил собеседник агентства.

Максим Сологуб перечислил самые заметные, на его взгляд, сделки в сфере M&A, которые произошли в 2020 г при консультационной поддержке как Sorainen, так и других юридических фирм:

- Банки/страхование: (1) продажа белорусского бизнеса ERGO группе Euroins, (2) продажа «Паритетбанка» кипрской Beristore Holdings;

- Промышленность: привлечение инвестиций от немецкого фонда DEG единственным белорусским производителем строительных материалов на основе гипса – модернизированным предприятием «Белгипс»;

- Инвестиции «Зубр Капитал» в (1) IT-платформу банковских продуктов Myfin Group и (2) портал объявлений о продаже недвижимости Realt.by;

- M&A сделки в сфере информационных технологий тоже имели место, но большинство из них были непубличными. При этом явным «чемпионом» стало приобретение разработчика мегапопулярных игр Family Island и MyCafe – компании «Мелсофт» - израильской Moon Active.

«С коммерческой точки зрения 2020 год оказался неплохой, но в ближайшее будущее мы смотрим без энтузиазма. Сейчас трудно представить нечувствительного к политической ситуации и не слишком радужному положению дел в экономике стратегического инвестора, который решится вкладывать капитал в Беларуси в 2021 году», - сказал Максим Сологуб.

По оценке эксперта, при сохранении в силе таких факторов, как эпидемия коронавируса, политическая нестабильность, нарастающие экономические риски, в этом году возможны следующие виды сделок:

- мелкие и средние продажи бизнеса (ценой 1-5 млн евро);

- так называемые «distressed M&A deals» - вынужденные продажи бизнеса в предбанкротном состоянии конкурентам;

- сделки внутри белорусских и международных групп компаний в целях оптимизации;

- по-прежнему возможны прямые приобретения в секторе информационных технологий и особенно геймдеве; здесь также точно будут местные сделки, являющиеся частью глобальных проектов (например, китайская компания покупает американскую, а у той среди прочего – центр разработки в ПВТ, актив, который также надо встроить в структуру всей сделки);

- выходы международных компаний с белорусского рынка.