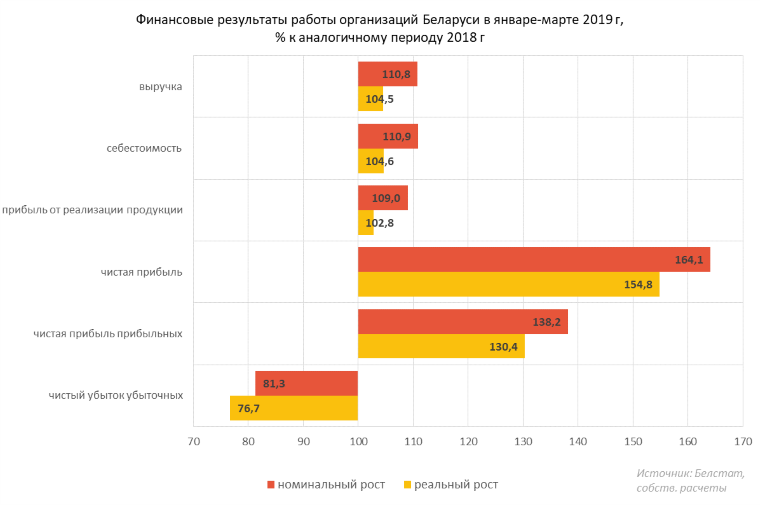

МИНСК, 20 мая - ПраймПресс. Предприятия реального сектора Беларуси завершили I квартал 2019 г с улучшением финансовых результатов по сравнению с аналогичным периодом 2018 г (см. диаграмму 1). По данным Белстата, выручка крупных и средних компаний составила 57,533 млрд бел руб, прибыль от реализации продукции – 4,059 млрд бел руб, чистая прибыль – 3,133 млрд бел руб.

Чистая прибыль (убыток) представляет собой сумму прибылей (убытков) от текущей, инвестиционной и финансовой деятельности, скорректированную на размер налогов и иных обязательных платежей. В масштабах всей экономики чистая прибыль предприятий складывается из прибыли прибыльных предприятий и убытков убыточных. В январе-марте 2019 г прибыль прибыльных предприятий достигла 3,840 млрд бел руб, убыток убыточных – 707,3 млн бел руб.

Прибыль от реализации и чистая прибыль предприятий реального сектора увеличились не только в номинальном, но и в реальном выражении, а убытки убыточных предприятий сократились. При этом доля и количество убыточных компаний практически не изменились по сравнению с I кварталом 2018 г.

Помогло списание курсовых разниц

Рост прибыли прибыльных и падение убытков убыточных предприятий во многом состоялись за счет базы сравнения 2018 г. Дело в том, что в течение прошлого года предприятия применяли нормы указа №298 от 21 августа 2017 г «О списании курсовых разниц». Данный документ позволял предприятиям, накопившим чистые отрицательные курсовые разницы, списывать их на расходы по финансовой деятельности и внереализационные расходы в срок до 31 декабря 2018 г.

Диаграмма 1.

Пиковые списания негативных курсовых разниц отмечались в январе и декабре 2018 г. В связи с этим общий финансовый результат в I квартале 2019 г существенно улучшился, так как предприятия избавились от «балласта» прошлых лет. По нашим оценкам, до 3/4 роста чистой прибыли по отношению к 2018 г объясняется отсутствием в 2019 г списаний по негативным курсовым разницам.

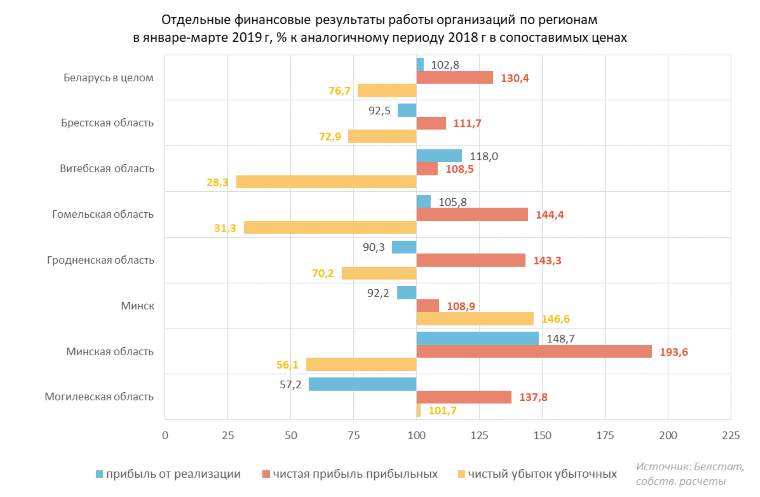

Крупные предприятия определяют финансовый результат в регионах

Кратное сокращение чистых убытков убыточных предприятий в Витебской и Гомельской областях (см. диаграмму 2) вызвано эффектом курсовых разниц. В январе-марте 2018 г крупные убытки несли валообразующие предприятия этих регионов. В частности, Нафтан в начале прошлого года входил в перечень самых убыточных предприятий. В I квартале 2019 г финансовая ситуация на крупных предприятиях Витебской и Гомельской областей существенно улучшилась.

Почти двукратный рост прибыли прибыльных компаний в Минской области связан с ростом прибыли Беларуськалия. В течение 2018 г калийный комбинат досрочно расплачивался по валютным кредитам 2015-2016 гг. Эти кредиты солигорское предприятие брало, чтобы приобрести валютные облигации Минфина и тем самым помочь властям в обслуживании госдолга. Последнее крупное погашение кредитов Беларуськалия и валютных облигаций Минфина состоялось в декабре 2018 г.

Снижение прибыли от реализации у предприятий Могилевской области можно увязывать с ухудшением результатов у крупнейших предприятий промышленности – бобруйской Белшины и цементных заводов в Кричевском и Костюковичском районах. По нашим оценкам, в I квартале 2019 г Белорусский цементный завод и Кричевцементношифер несли убытки от реализации продукции, а Белшина в разы сократила прибыль.

Существенный рост чистых убытков убыточных предприятий в Минске объясняется финансовыми потерями предприятий строительства. Бóльшая часть убытков была отражена в марте 2019 г.

Диаграмма 2.

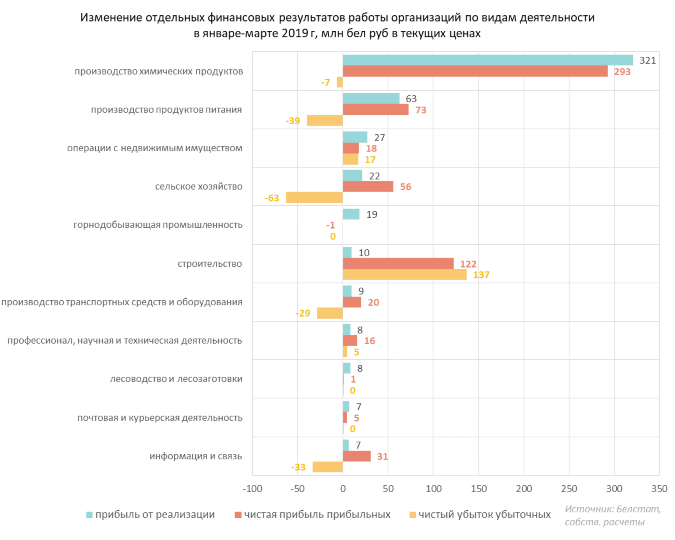

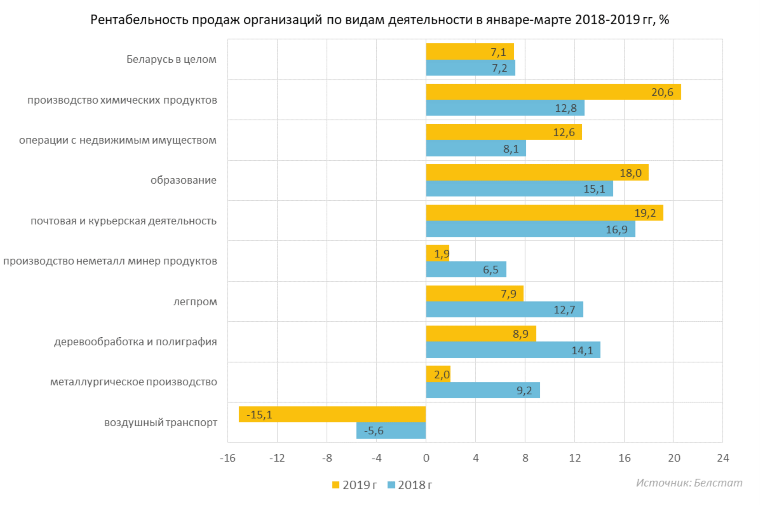

В лидерах – производство химических продуктов

В I квартале 2019 г прибыль от реализации предприятий реального сектора выросла по сравнению с I кварталом 2018 г на 335,2 млн бел руб, чистая прибыль прибыльных компаний – на 1,061 млрд бел руб, чистый убыток убыточных сократился на 162,7 млн бел руб. Лидером по улучшению финансовых результатов в денежном выражении стало производство химических продуктов. Главные предприятия этой отрасли в Беларуси – Беларуськалий и Гродно Азот.

Как уже упоминалось выше, минские предприятия строительства в январе-марте показали значительный рост чистых убытков. Этот рост привел к увеличению убытков убыточных компаний в масштабах всей отрасли (см. диаграмму 3).

Диаграмма 3.

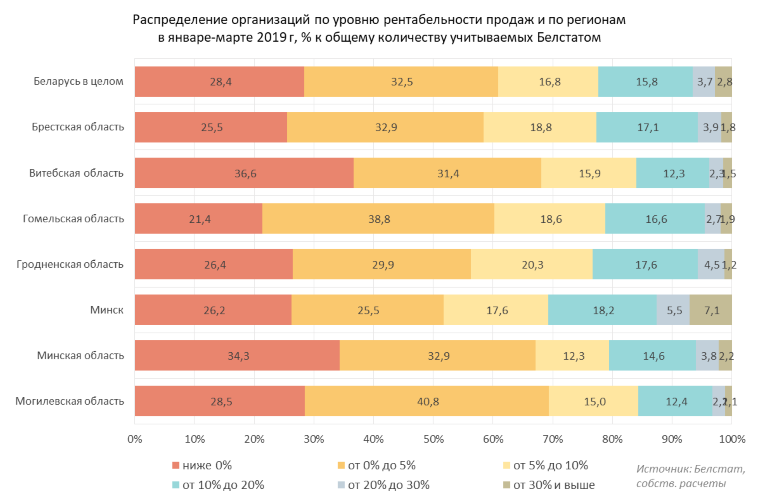

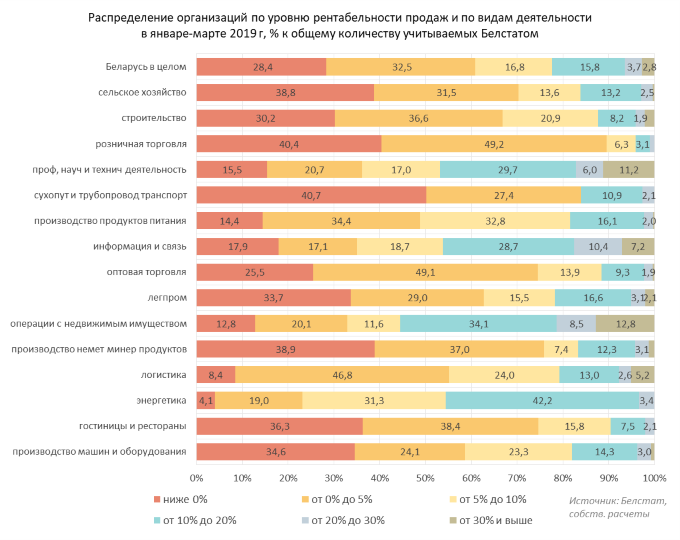

Более 60% - нерентабельны либо низкорентабельны

По итогам января-марта 2019 г 60,9% отчитавшихся Белстату предприятий реального сектора являлись либо нерентабельными, либо имели рентабельность от 0% до 5%. Даже в Минске доля нерентабельных и низкорентабельных предприятий составила 51,7% (см. диаграмму 4).

Диаграмма 4.

В таких регионах, как Витебская, Минская и Могилевская области, удельный вес нерентабельных и низкорентабельных предприятий превысил 2/3 от предприятий, сдавших финансовые отчеты Белстату. В случае повторения кризиса в белорусской экономике подобные предприятия – первые кандидаты на банкротство.

Доля высокорентабельных предприятий (с рентабельностью продаж более 30%) среди крупных и средних предприятий по Беларуси не превышает 2,8%. В I квартале 2019 г наибольшая доля высокорентабельных компаний фиксировалась по Минску.

Самый яркий пример высокорентабельного предприятия в столице – застройщик «Маяка Минска» ИООО «Зомекс Инвестмент». Последние пять лет рентабельность продаж этой компании из группы Dana Holdings колеблется в диапазоне 65-70%.

В январе-марте 2019 г по доле нерентабельных предприятий аутсайдерами были такие виды деятельности, как сельское хозяйство, сухопутный и трубопроводный транспорт, розничная торговля и производство неметаллических минеральных продуктов (см. диаграмму 5).

Убытки предприятий сельского хозяйства связаны с комплексом факторов. До государственных предприятий, занимающих свыше 85% сельхозземель, местные власти до сих пор доводят планы по выращиванию набора культур и скота вне связи с экономической эффективностью.

Значительная часть аграрных предприятий находится в зоне с низкой балльностью сельхозземель, что автоматически ведет к убыточной деятельности. Тем не менее, чиновники не выводят низкобалльные земли из оборота из-за растущих прогнозных показателей по сбору зерна, укосу трав и выращиванию скота.

Диаграмма 5.

Высокий удельный вес убыточных предприятий на сухопутном и трубопроводном транспорте объясняется дотируемой работой предприятий общественного транспорта. Стоимость билета покрывает лишь часть издержек государственных автопарков и метрополитена.

В розничной торговле основные убытки генерирует сеть потребительской кооперации. Для ритейла в принципе характерна низкая рентабельность продаж, а у Белкоопсоюза рентабельность падает ниже нуля за счет неэффективной работы в сельской местности.

К производителям неметаллических минеральных продуктов относятся такие крупные предприятия, как Кричевцементношифер, Белорусский цементный завод, Красносельскстройматериалы, а также стекольные заводы.

Низкая доля нерентабельных и низкорентабельных предприятий в энергетике связана с постепенной ликвидацией перекрестного субсидирования тарифов между населением и предприятиями. За счет этого растет эффективность работы унитарных предприятий системы Белэнерго.

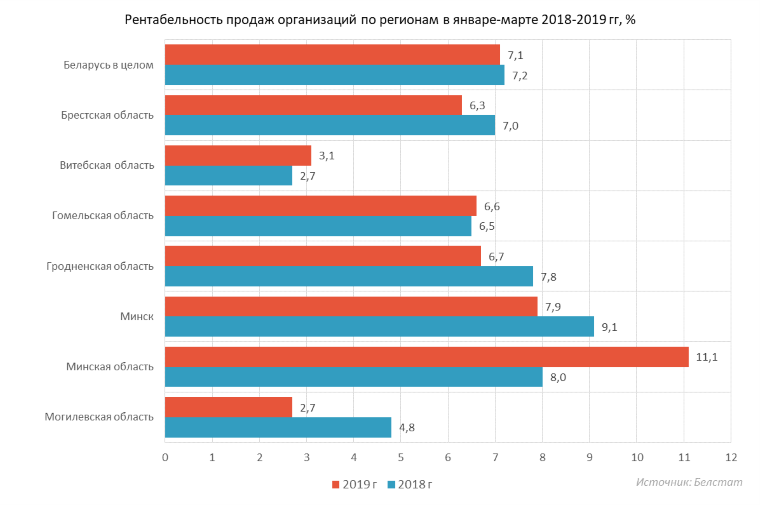

Рентабельность незначительно снизилась

Из-за высокой доли нерентабельных и низкорентабельных предприятий общий уровень рентабельности в реальном секторе не поднимается до двузначной отметки. Более того, в I квартале 2019 г средняя рентабельность сократилась на 0,1 п.п. по сравнению с январем-мартом 2018 г (см. диаграмму 6).

Среди регионов лидер по динамике рентабельности – Минская область, аутсайдер – Могилевская. Заметный рост рентабельности продаж по Минской области связан с улучшением показателей Беларуськалия, БЕЛАЗа, сахарных заводов в Слуцком и Несвижском районах и фармацевтических предприятий. В Могилевской области показатели идут вниз главным образом за счет негатива в финансах цементных заводов и Белшины.

Диаграмма 6.

В январе-марте 2019 г самый крупный рост рентабельности в процентных пунктах произошел в производстве химических продуктов (Беларуськалий и Гродно Азот), наибольшее падение – на воздушном транспорте (см. диаграмму 7).

По итогам I квартала воздушный транспорт был единственным видом деятельности с рентабельностью ниже нуля. Это объясняется сезонностью в продажах билетов авиакомпаниями: до периода летних отпусков Белавиа вынужденно работает себе в убыток, после чего с лихвой компенсирует потери с июня по сентябрь.

Кратное падение рентабельности в металлургическом производстве вызвано убыточностью Белорусского металлургического завода в Жлобине. По данным квартальной финансовой отчетности, в январе-марте 2019 г это предприятие получило 13,2 млн бел руб убытка от реализации продукции против прибыли 54,3 млн бел руб годом ранее.

Диаграмма 7.

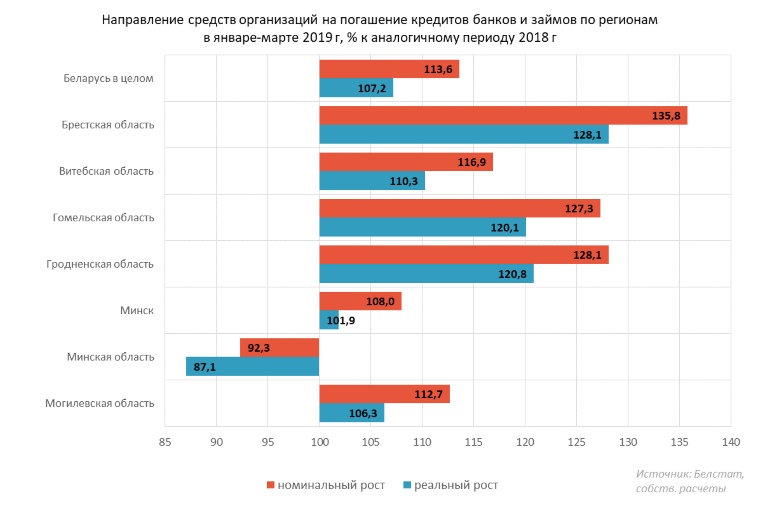

Почти треть выручки уходит на погашение кредитов

В январе-марте 2019 г количество денежных ресурсов, направленных компаниями на погашение кредитов и займов, в целом по Беларуси выросло как в номинальном, так и в реальном выражении (см. диаграмму 8).

Среди регионов исключением стала Минская область. В данном случае сработало окончание пиковых платежей по кредитам Беларуськалия.

Лидерство Брестской области по темпам роста расходов на выплату кредитов и займов объясняется низкой базой сравнения по 2018 г. Предприятия Брестской области занимают последнее место в стране по объему расходов на кредиты и займы даже с учетом роста платежей в относительном выражении. Для Брестской области характерна минимальная доля платежей по исполняемым обязательствам в выручке от реализации продукции – 16,2% против 26,8% в среднем по Беларуси.

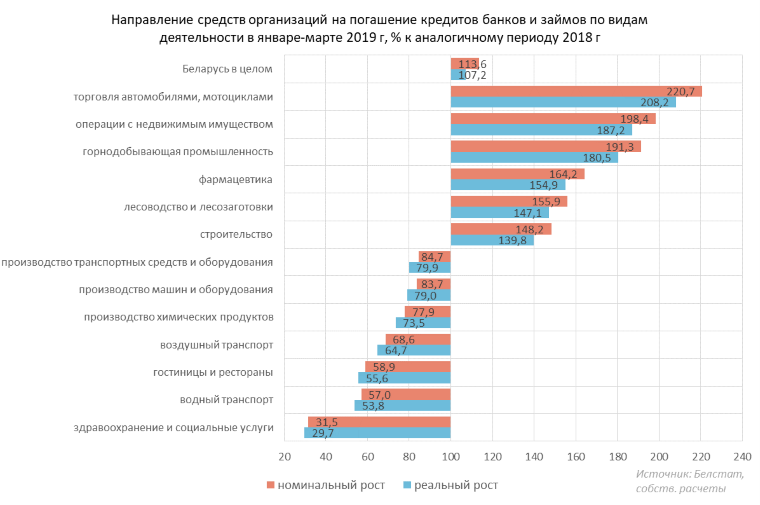

Диаграмма 8.

В 2018 г автодилеры показали рекордные продажи легковых автомобилей. Реализация авто шла с помощью кредитных схем с банками, в которых дилеры брали на себя часть расходов. Резкий рост расходов на погашение кредитов и займов в торговле автомобилями и мотоциклами (см. диаграмму 9) – это отложенный эффект крупных продаж прошлого года.

Рост долговой нагрузки в операциях с недвижимым имуществом и фармацевтике вызван низкой базой сравнения по прошлому году. В свою очередь, высокая база сравнения 2018 г определила падение затрат на погашение кредитов и займов в здравоохранении и социальных услугах, на водном транспорте, в производстве химических продуктов, производстве транспортных средств и оборудования.

Диаграмма 9.

Что будет влиять на финансы предприятий во втором квартале

В целом, существенное влияние на конечный финансовый результат предприятий реального сектора в I квартале 2019 г оказало отсутствие списания негативных курсовых разниц прошлых лет. Если бы в январе-марте 2018 г крупного списания разниц в убытки тоже не было, темп прироста чистой прибыли был бы в разы ниже – порядка 10-12%, а не 64,1% (согласно Белстату).

Отсутствие реформ в госсекторе консервирует высокую долю нерентабельных и низкорентабельных предприятий. При ухудшении экономической конъюнктуры эта категория предприятий является первой в очереди на банкротство и ликвидацию.

Сохраняется высокая закредитованность крупных и средних предприятий. Во многих случаях единственным заметным эффектом от модернизации в 2010-ых гг стало именно увеличение долговой нагрузки на компании, а не рост экономической отдачи.

По итогам II квартала 2019 г стоит ожидать ухудшение финансовых показателей нефтепереработки. Во-первых, мировые цены на нефть вышли на локальные максимумы. Увеличение свободных цен на сырье и налоговый маневр в РФ съедают долю прибыли НПЗ из-за административных ограничений на рост цен на моторное топливо. Во-вторых, часть апреля и мая Мозырский НПЗ и Нафтан работали с пониженной загрузкой из-за загрязнения магистрального нефтепровода «Дружба».

Главным продавцом белорусских нефтепродуктов на внешних рынках является Белорусская нефтяная компания (БНК). По цепочке от НПЗ падение прибыли скорее всего передастся и БНК. По классификации Белстата БНК относится к организациям оптовой торговли.

Российские санветслужбы заменили секторальные ограничения на поставку продукции белорусского АПК индивидуальными санкциями. Тем не менее, в России приближается сезон «большого молока», поэтому белорусы не застрахованы от очередных запретов доступа на соседний рынок – ради поддержания благоприятных цен для производителей из РФ.