МИНСК, 15 сентября – ПраймПресс. С мая 2005 г Нацбанк Беларуси проводит конъюнктурные опросы предприятий реального сектора. Регулятор собирает и обрабатывает поступающие анкеты на ежемесячной основе. Временные ряды по ответам на вопросы конъюнктурной анкеты выстроены на протяжении 196 месяцев.

Предприятия промышленности, торговли, строительства и транспорта оценивают состояние экономической конъюнктуры, спроса на внутреннем и внешнем рынках, производственные потребности и потенциал, влияние факторов внешней среды на бизнес компании, уровень занятости, динамику отпускных и потребительских цен, влияние курсовой волатильности на собственную деятельность, потребность в кредитовании и пополнении оборотных средств и т.д.

Выборка Нацбанка состоит более чем из 1,5 тыс валообразующих предприятий. Не все 100% компаний регулярно представляют ответы на вопросы регулятора. По этой причине пустые анкеты не учитываются при подведении итогов за месяц.

Нацбанк выводит балансы ответов предприятий, которые представляют собой разницу между количеством ответов типа «больше» (улучшилось, увеличилось, высокое, хорошее) и ответов типа «меньше» (ухудшилось, уменьшилось, низкое, плохое), отнесенную к общему количеству значимых ответов (кроме незаполненных и с вариантом ответа «не знаю») по данному вопросу, выраженную в процентах.

Балансы ответов необходимы для расчетов индексов экономических настроений в реальном секторе. Индекс экономических настроений – это показатели, отражающие общие ощущения и ожидания либо по реальному сектору в целом, либо по некой отрасли экономики.

За основу Нацбанк взял методику по проведению бизнесовых и потребительских обзоров, используемую в Евросоюзе. В связи с этим данные Нацбанка можно считать аналогом системы индексов PMI, которые используются для характеристики экономической конъюнктуры в США, Европе и России.

Поскольку практически во всяких временных рядах есть сезонные и календарные колебания, Нацбанк на постоянной основе проводит работу по выявлению и удалению данных флуктуаций и строит сезонно сглаженные индексы, позволяющие видеть непосредственно тренд настроений в том или ином секторе экономики.

Индекс экономических настроений снизился

По итогам августа 2021 г сезонно сглаженный сводный индекс экономических настроений составил минус 2,2. В июле 2021 г значение этого индекса составляло минус 1,2, в августе 2020 г – минус 7,2. При этом среднее значение сводного индекса за период 2005-2021 гг равно +2,9 при историческом минимальном значении минус 18,9 и максимальном +25,2.

Стоит отметить, что сезонно сглаженный индекс экономических настроений находится ниже нулевой отметки 20 месяцев подряд – с марта 2020 г. Таким образом, более полутора лет частота ответов предприятий в «отрицательной» зоне (ответы типа «меньше») преобладает над частотой ответов в «положительной» зоне (ответы типа «больше»).

Только в промышленности значение индекса настроений выше нулевой отметки

Во всех отраслях экономики, которые в августе обследовал Нацбанк, индексы экономических настроений находятся ниже средних исторических значений. Лишь в промышленности значение индекса настроений выше нулевой отметки (но ниже среднего исторического уровня).

Сезонно сглаженный индекс экономических настроений в промышленности за август 2021 г составил +3,2. В июле 2021 г значение данного индекса было равно +3,6, в августе 2020 г – минус 1. Среднее историческое значение индекса равно +5, максимальное – +23,4, минимальное – минус 16,7.

Индекс настроений в промышленности устойчиво вышел в область положительных значений зимой 2021 г. В начале текущего года промышленность стала драйвером экономического роста в Беларуси и по инерции остается им до сих пор.

В I квартале 2020 г белорусские НПЗ имели проблемы с доступом к российской нефти, а во II квартале 2020 г была зафиксирована острая фаза мирового экономического кризиса, что привело к резкому падению внешнего спроса на промышленную продукцию.

Благодаря низкой базе прошлого года и скачкообразному росту спроса на внешнем контуре промышленное производство в Беларуси за I квартал 2021 г выросло в сопоставимых ценах на 9,2%, за II квартал – на 11,6%. Однако уже с июня наметилось существенное замедление выпуска в промышленности. Прирост за первый летний месяц составил 6,9% против 11,5% в мае и лишь 2,7% в июле.

В августе Евразийский банк развития (ЕАБР) презентовал обзор экономик стран-участниц Евразийского экономического союза. По оценкам ЕАБР месячная динамика белорусской экономики в мае-июне замедлилась. По расчетам банка, ВВП Беларуси увеличился примерно на 3,8% в июне после роста около 5,3% в мае и более 7% в апреле. При этом изменение ВВП за месяц с устранением сезонных колебаний оценивается ЕАБР около 0% в мае и июне.

Рост ВВП Беларуси в июле, по оценке ЕАБР, замедлился до 3-3,4% с 3,8% месяцем ранее. В июле существенно ослабла динамика обрабатывающей промышленности: рост снизился до 1,5% с 6,1% в июне в условиях завершения активной фазы восстановления внешнего спроса.

По мнению аналитиков ЕАБР, динамика ВВП и экономических настроений в Беларуси может указывать на окончание периода восстановления белорусской экономики после спада прошлого года, что в том числе проявляется в ослаблении роста промышленности.

ЕАБР прогнозирует замедление роста белорусской экономики во второй половине 2021 г. Импульс для экспорта ослабнет в условиях стабилизации внешнего спроса и усиления внешнеэкономического давления на экономику Беларуси. Согласно ЕАБР, на внутренний спрос в Беларуси «продолжат влиять высокая неопределенность, замедление роста доходов населения и увеличение стоимости кредитования».

По итогам января-июля 2021 г ВВП Беларуси в сопоставимых ценах вырос на 3,3%, из которых около 2,3 п.п. обеспечили предприятия промышленности. Вместе с тем, рост экономики в процентах за июль составил практически столько же, сколько нарастающим итогом с начала года, но вклад промышленных предприятий сократился до 0,7 п.п., в том числе по обрабатывающей промышленности – около 0,5 п.п.

В июле на 8-9% выросла добавленная стоимость в энергетике, что связано с жаркой погодой и запуском первого энергоблока АЭС в промышленную эксплуатацию. Однако 12 июля Минэнерго Беларуси сообщило, что произошло отключение первого блока АЭС от сети вследствие срабатывания защиты. Блок был отключен от сети, автоматика разгрузила реакторную установку до минимально контролируемого уровня мощности (1%). По состоянию на конец первой декады сентября официальных заявлений о возобновлении работы энергоблока в стандартном режиме еще не последовало. Как следствие, результаты промышленности Гродненской области и страны в целом могут ухудшиться во II полугодии.

Дополнительное давление на выпуск в промышленности оказывают санкционные угрозы от западных стран. Такие крупные предприятия, как Белаз, Беларуськалий, Гродненская табачная фабрика «Неман», выступают объектами европейских и/или американских санкций.

В начале сентября стало известно, то литовская таможня не пропустила транзитный груз Белаза на экспорт в Чили через Клайпедский морской порт. В официальном сообщении таможни говорится, что белорусский автопроизводитель собирался отправить в Чили 18 контейнеров с запчастями для четырех самосвалов Белаз. При этом литовская таможня утверждает, что «эти самосвалы, широко используемые в горнодобывающей промышленности, также могут быть адаптированы для других целей».

В августе министр транспорта Литвы Марюс Скуодис заявил, что продукция белорусского производителя калийных удобрений ОАО «Беларуськалий» не будет перевозиться через Литву с декабря. До декабря транзит возможен, т.к. его разрешает специальная лицензия, выданная Управлением по контролю за иностранными активами Министерства финансов США (OFAC).

При этом в OFAC запретили с 9 августа заключение новых договоров купли-продажи или накопление запасов с участием ОАО «Беларуськалий» или любого предприятия, в котором Беларуськалий прямо или косвенно владеет 50% или более долей.

Главным выгодоприобретателем в данном положении может стать российская компания – Уралкалий. Согласно корпоративной отчетности Уралкалий обладает одной из самых низких в мире себестоимостей производства удобрений. Уралкалий может потеснить белорусов на китайском, индийском и бразильском рынках, используя фактор ценовой конкурентоспособности.

В конце августа председатель концерна «Белгоспищепром» Андрей Бубен сообщил, что из-за санкций, введенных против Гродненской табачной фабрики «Неман», запасов сырья для производства сигарет осталось на три месяца. Ориентировочно запасы закончатся в октябре-ноябре. Ранее табачная фабрика работала в основном на сырье, которое закупалось в странах Евросоюза. Теперь сырье для табачной фабрики планируют закупать на китайском рынке.

18 августа министр экономики Александр Червяков заявил, что его ведомство прогнозирует рост ВВП Беларуси на 3,3% по итогам года. Червяков сказал, что «целевая задача, поставленная главой государства, – 103,3%, на эту цифру по итогам года мы ориентируемся».

Стоит отметить, что во второй половине минувшего года из правительства звучали схожие заявления – о выполнении президентской задачи по удержанию экономики Беларуси от падения. Однако согласно расчетам Белстата снижение ВВП страны за 2020 г составило 0,9%.

Гораздо менее оптимистичную оценку в июле высказали экономисты Евразийского банка развития (ЕАБР). В базовом сценарии от ЕАБР экономика Беларуси вырастет на 1,3% в 2021 г и останется на уровне текущего года в 2022 г (нулевой рост ВВП).

По оценкам ЕАБР, импульс для экспорта ослабнет в условиях стабилизации внешнего спроса и усиления внешнеэкономического давления на экономику Беларуси. На внутренний спрос «продолжат влиять высокая неопределенность, замедление роста доходов населения и увеличение стоимости кредитования».

Также эксперты ЕАБР не исключили падения экономики Беларуси на 1-2% в случае реализации рискового сценария из-за усиления западных санкций. Согласно ЕАБР, неопределенность количественных оценок последствий санкций крайне высока, но они «скорее всего скажутся на экспортном потенциале страны, инвестиционном климате и впоследствии на потребительской и инвестиционной активности».

Индекс настроений в торговле в отрицательной зоне с весны 2020 г

Сезонно сглаженный индекс экономических настроений в торговле за август 2021 г составил минус 2,7 (минус 0,4 в июле 2021 г и минус 10,2 в августе 2020 г). Среднее историческое значение индекса по отрасли равно +9,7, минимальное – минус 19,4, максимальное – +34,9. Индекс настроений в торговле весной 2020 г перешел в зону отрицательных значений и с тех пор из нее не выходит.

По итогам 7 месяцев 2021 г розничный товарооборот в Беларуси составил 33,2 млрд бел руб и вырос по сравнению с аналогичным периодом 2020 г на 0,4%. В месячном сравнении рост розничного товарооборота к прошлому году наблюдается с апреля 2021 г.

Однако по мере увеличения сопоставимой базы 2020 г падают темпы продаж в 2021 г. Если за апрель товарооборот вырос к прошлому году на 6,7%, то за май – на 3,3%, за июнь – на 3,4%, за июль – на 2,3%. В связи с этим пока нельзя говорить об устойчивом увеличении потребительской активности в Беларуси.

По информации Colliers Belarus, за первую половину 2021 г в сфере торговой недвижимости в Беларуси не было открыто ни одного крупного торгового объекта уровня ТРЦ площадью от 5000 кв м. По данным аналитиков, такого негативного события в предыдущие периоды мониторинга рынка ни разу не отмечалось.

Динамику розничного товарооборота во многом определяет изменение заработной платы занятого в экономике населения. Позитивной динамике розничных продаж в 2021 г не способствует замедление роста реальной заработной платы. По итогам июля 2021 г реальная заработная плата в Беларуси выросла к уровню 2020 г в белорусских рублях на 3,7%, что является минимальным приростом за последние 50 месяцев. Более низкие темпы прироста реальных заработков прежде отмечались в апреле 2017 г.

В периоды экономического роста одним из драйверов товарооборота выступает потребительское кредитование. Однако по официальной статистике на протяжении 11 месяцев подряд сокращается задолженность населения по кредитам на потребительские нужды. В целом с сентября 2020 г по июль 2021 г размер задолженности снизился на 675 млн бел руб. Для сравнения: за сентябрь 2019 г – июль 2020 г объем накопленных обязательств физлиц вырос на 620 млн бел руб. Потенциальный объем «недовыданных» потребительских кредитов мог составить около 1,3 млрд бел руб, что негативно повлияло на динамику товарооборота в стране.

С конца августа 2020 г Нацбанк ограничил доступ банков к рублевой ликвидности, а в марте 2021 г эти ограничения были продлены на неопределенный срок. В связи с этим стагнация на рынке потребительского кредитования также может продлиться неопределенное время.

Замедлению темпов роста реального товарооборота способствует растущая инфляция в потребительском секторе. В июле 2021 г цены по отношению к декабрю 2020 г выросли на 5,9%, что уже превышает годовой ориентир Нацбанка. Сводная инфляция в июле 2021 г по сравнению с июлем 2020 г составила 9,8%, базовая – 10,2%. Ускорение базовой инфляции свидетельствует о поддержке высоких темпов роста цен со стороны рыночных факторов.

По данным ЕАБР, высокую инфляцию в Беларуси поддерживают инфляционные ожидания: в июне по опросу Нацбанка ожидаемая населением инфляция на 12 месяцев составила 14,7% – максимум с начала наблюдений в ноябре 2017 г.

В складывающихся условиях ЕАБР сохранил свои ожидания нахождения годовой инфляции выше 9% вплоть до ноября включительно и ее замедления до 8,7% в декабре.

Риски формирования инфляции на более высоком уровне оцениваются ЕАБР существенными, в т.ч. из-за «неопределенности последствий ограничительных мер стран Запада для курса белорусского рубля и устоявшихся производственных цепочек».

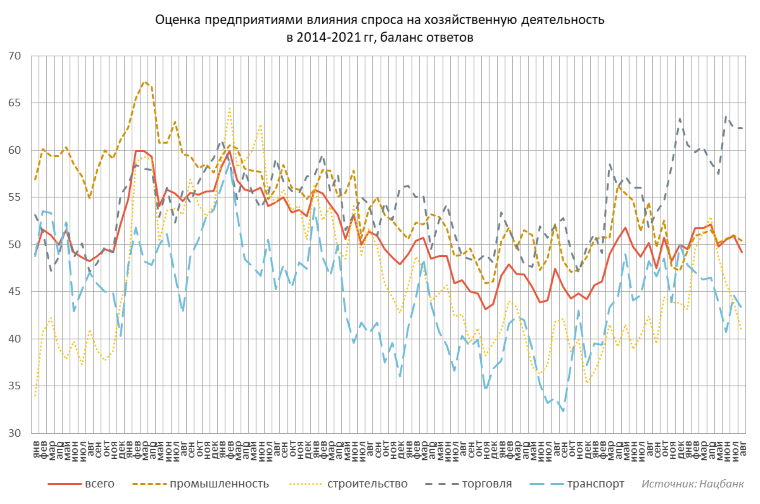

По совокупности сформулированных выше условий ясно, почему опрошенные Нацбанком предприятия торговли наиболее сильно реагируют на динамику спроса. С осени 2020 г торговые компании заметно оторвались по количеству ответов о сильном влиянии внутреннего спроса от организаций прочих видов деятельности (см. диаграмму 1).

Диаграмма 1.

Рост оптового товарооборота в Беларуси за 7 месяцев 2021 г составил 8%. Продажи оптовых компаний достигли 72,3 млрд бел руб. Однако с июня наметилась явная тенденция к замедлению в оптовом секторе. Оптовый товарооборот по итогам июля 2021 г вырос к сопоставимому месяцу 2020 г всего на 0,1%. Организации оптовой торговли Минска, которые формируют 2/3 продаж на уровне страны, в июле показали падение товарооборота к 2020 г на 5,3%.

Главные объемы оптового товарооборота в Беларуси формируют калийные удобрения, нефть и нефтепродукты, черные металлы и продукция из них. Поскольку Белстат закрыл статистику производства и внешней торговли по нефтепереработке и по химической промышленности, нельзя со 100%-й уверенностью утверждать, что замедление выпуска в химии и нефтехимии провоцирует негативную динамику в оптовой торговле, но вероятность этого крайне высока.

Наблюдается тормозящее влияние стройсектора на экономику

Сезонно сглаженный индекс экономических настроений в строительстве за август 2021 г составил минус 14,7 (минус 14,4 в июле 2021 г и минус 15,5 в августе 2020 г). Траектория индекса настроений по строительству зашла в зону отрицательных значений весной 2020 г и с тех пор не покидает ее. Среднее историческое значение индекса настроений в строительстве равно минус 6,2, минимальное – минус 44,3, максимальное – +26,6.

По итогам января-июля 2021 г вклад строительных организаций в рост ВВП составил минус 0,8 п.п., что свидетельствует о тормозящем влиянии стройсектора на экономику. Добавленная стоимость в строительстве за 7 месяцев сократилась на 13,5% – худший результат по позициям, публикуемым Белстатом в оперативном режиме.

В июле положение в отрасли не улучшилось: добавленная стоимость к июлю 2020 г сократилась на 18%, а негативный вклад в рост выпуска экономики превысил 1 п.п. На этом фоне в торговле ситуация выглядит гораздо лучше: вклад торговли в ВВП за 7 месяцев составил около +0,3 п.п., за июль – около нуля.

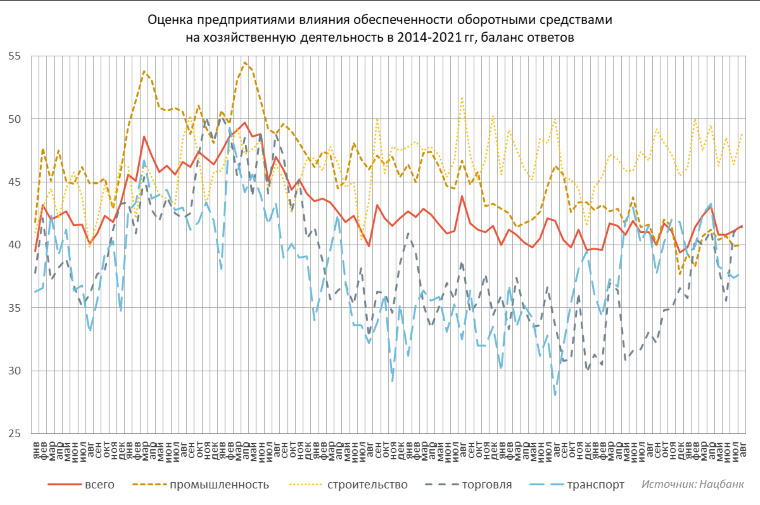

По опросам Нацбанка предприятия строительства имеют наибольшие проблемы с влиянием обеспеченности оборотными средствами на хозяйственную деятельность (см. диаграмму 2). По данным Белстата на 1 июля 2021 г около 27,1% крупных и средних предприятий строительства не имели собственных оборотных средств, а 11,1% имели, но ниже норматива.

Инвестиции в основной капитал за 7 месяцев 2021 г сократились к 2020 г на 8,3%, в т. ч. строительно-монтажные работы – на 11,3%, затраты на приобретение машин, оборудования и транспорта – на 5,4%. Инвестиции в основной капитал падают второй год подряд: за январь-июль 2020 г они снижались на 0,5%.

Диаграмма 2.

В августе 2021 г под санкции США попала организация Dana Holdings, а также отдельные компании группы в Беларуси – ИООО «Дана Астра», ООО «Дубай Вотер Фронт» (ранее – СООО «Белинте-Роба»), ООО «Эмирейтс Блю Скай» (ранее – ООО «Зомекс Инвестмент»). На протяжении последних лет компании Dana Holdings являлись крупнейшими застройщиками и сдатчиками площадей в аренду на территории Минска.

В конце августа СМИ распространили информацию, что некоторые арендаторы торгового центра Dana Mall получили письма от европейских поставщиков с просьбой разъяснить свои отношения с компаниями Dana Holdings, которые попали под санкции ЕС и США.

Санкции существенно затронули транспортную отрасль

Сезонно сглаженный индекс экономических настроений на транспорте в августе 2021 г составил минус 13,3 (минус 10,6 в июле 2021 г и минус 21,1 в августе 2020 г). Индекс настроений на транспорте перешел в область отрицательных значений еще в 2019 г. Тогда это совпало по времени с инцидентом загрязнения магистрального трубопровода «Дружба» некондиционной нефтью из России. Среднее историческое значение индекса настроений на транспорте – минус 4,9, минимальное – минус 41,4, максимальное – +19,6.

По итогам 7 месяцев 2021 г вклад транспортной, почтовой, курьерской деятельности и складирования в рост ВВП Беларуси составил около +0,2 п.п. Добавленная стоимость в этой секции выросла на 3,4% к 2020 г.

Перевозки грузов транспортом (в млн т) за январь-июль 2021 г сократились к сопоставимому периоду 2020 г на 1,2%. При этом в январе-июле 2020 г грузоперевозки падали к 2019 г на 8,4%. Таким образом, падение продолжается уже второй год подряд. Аналогично с перевозками пассажиров (в млн человек): за 7 месяцев 2021 г они снизились к 2020 г на 4,5%, а за 7 месяцев 2020 г сокращались к 2019 г на 17%.

В начале лета под ограничения, последовавшие после инцидента с рейсом Ryanair, попала авиакомпания «Белавиа». Однако воздушный транспорт занимает мизерную долю в статистике грузовых перевозок, а динамика пассажирских перевозок на воздушном транспорте искажена экстремально низкой базой 2020 г.

21 июня в официальном журнале ЕС был опубликован список из семи белорусских предприятий, в отношении которых введены персональные санкции. В перечень, в частности, вошли компании ЛОГЕКС, Глобалкастом, Бремино групп и Сохра, которые занимаются логистикой.

В августе РБК опросил экспертов по поводу перенаправления экспорта удобрений Беларуськалия в российские порты. Заместитель гендиректора Института проблем естественных монополий Владимир Савчук заявил РБК, что тарифное расстояние через порты России существенно превышает тарифное расстояние при перевозке из Беларуси в Клайпеду: дистанция до Усть-Луги длиннее на 55%, до Мурманска — в 3,3 раза.

«Еще остаются вопросы с размером оплаты за вагоны операторам и за перевалку в российских портах. Очевидно, что эти параметры будут дороже расценок в прибалтийских портах», — добавил в разговоре с РБК Савчук. Также Савчук указал, что «свободных специализированных мощностей в российских портах на Балтике, в Мурманске или Азово-Черноморском бассейне под перевалку белорусских удобрений не просматривается».

Таким образом, санкции негативно повлияют не только на объемы экспорта калийных удобрений, но и повысят логистические расходы.

19 августа был принят указ №315 «Об отмене оснований для применения льготы». Документ вступил в силу 31 августа. Указ №315 отменил указ №358 от 11 августа 2011 г «О стимулировании реализации товаров». Указ от 2011 г освобождал от налога на добавленную стоимость товары, ввозимые в Беларусь лицами, обладающими статусом уполномоченного экономического оператора и включенными в реестр владельцев таможенных складов и/или складов временного хранения, при условии, что впоследствии они экспортируют эти товары в другие страны.

Российское агентство РБК опросило экспертов и участников рынка относительно последствий отмены в Беларуси указа «О стимулировании реализации товаров». Российские таможенные брокеры, опрошенные РБК, ожидают, что после 31 августа существенно упадет востребованность «белорусской» схемы ввоза товара в Россию, а число российских предпринимателей, использующих «белорусский» коридор, сократится минимум вдвое.

Гендиректор компании «Универсальные грузовые решения» (занимается перевозками грузов и таможенным оформлением) Сергей Мартьянов рассказал РБК, что после 31 августа число российских компаний, которые ввозили товары через Беларусь, упадет на 50-70%.

«Это была серая схема, которая позволяла компаниям экономить на таможенных платежах, ввозить товар теневым способом: его можно было не ставить на баланс и т.п. Отмена данной льготы по НДС уравняет условия для всех участников рынка», — говорил Мартьянов. Мартьянов ожидает, что от отмены схемы в некоторой степени пострадают белорусские международные перевозчики, тогда как российские должны выиграть из-за того, что с сентября получат грузопоток, который обслуживали белорусы.

Падение внешнего спроса в РФ и КНР может ударить по белорусской экономике

Августовские опросы бизнеса по крупнейшим экономикам свидетельствуют об охлаждении спроса и ухудшении конъюнктуры. Согласно Global PMI Composite среди отчитавшихся стран в большинстве сохраняется неплохая конъюнктура (индекс выше 50), но фиксируется крайне ограниченное число юрисдикций, в которых композитный индекс вышел лучше предыдущего месяца – это Италия, Индия, Казахстан и Гонконг.

Ниже психологической отметки в 50 пунктов опустились индексы в России (48,2) и Китае (48,9), а Еврозона отошла от 15-летних максимумов (падение с 60,2 до 59). Довольно существенное сокращение за последние месяцы отмечается в США: с 64,6 в июне до 55,4 в августе.

Россия и Китай выступают крупнейшими внешнеторговыми партнерами Беларуси с совокупной долей около 55% в товарообороте. Также белорусские власти заявляют о переориентации товарных потоков на эти страны в связи с западными санкциями. Учитывая вышеописанное, падение внешнего спроса в РФ и КНР может сильнее, чем ранее, ударить по темпам роста белорусской экономики. Первые негативные эффекты для Беларуси могут проявиться уже в IV квартале 2021 г.